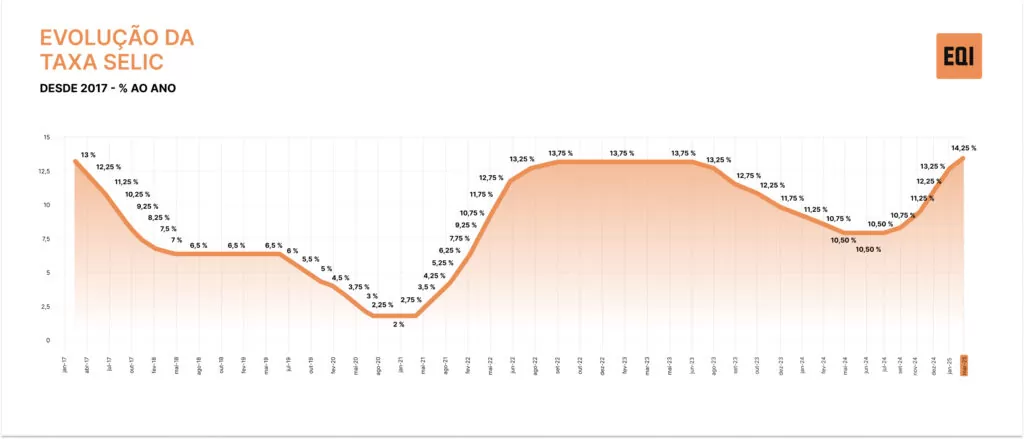

Como esperado pelo mercado, o Comitê de Política Monetária (Copom) do Banco Central elevou a Selic de 13,25% para 14,25% nesta quarta-feira (19). O movimento já havia sido antecipado em comunicados anteriores do comitê, que sinalizava sucessivas altas. Em dezembro, o Copom indicou “mais duas elevações de mesma magnitude”. Em fevereiro, confirmou a primeira e reforçou a ideia de “mais uma”, que agora se concretiza.

No comunicado após a decisão desta quarta, o Copom já adiantou que prevê ajuste de menor magnitude na próxima reunião. Na terça-feira (25), a ata do Copom deve trazer mais detalhes sobre a decisão.

Selic a 14,25%: de volta ao nível do governo Dilma

Com os atuais 14,25%, a Selic atinge seu maior nível desde outubro de 2016, um período marcado por recessão e pelo impeachment de Dilma Rousseff.

O caminho até essa taxa foi composto por cinco altas consecutivas, revertendo um ciclo anterior de sete cortes que reduziu a Selic de 13,75% para 10,50% até maio. Antes disso, a taxa permaneceu estável em 13,75% por cerca de um ano, após uma escalada de 12 aumentos consecutivos desde o piso histórico de 2% durante a pandemia de Covid-19.

As projeções do mercado indicam que os juros devem continuar elevados. O Boletim Focus, divulgado semanalmente pelo Banco Central, aponta para uma Selic terminal de 15% até o fim do ano. Para os anos seguintes, a expectativa é de 12,50% em 2026, 10,50% em 2027 e 10% em 2028 — ou seja, juros em dois dígitos pelos próximos três anos.

Onde investir com a Selic em alta?

A Selic é a taxa básica de juros da economia e influencia diretamente todas as demais taxas do país, como empréstimos, financiamentos e investimentos. Para quem investe, entender seu comportamento é fundamental, pois impacta a rentabilidade de aplicações financeiras.

- Quando a Selic sobe, a renda fixa se torna mais atrativa, já que produtos como Tesouro Direto e Certificados de Depósitos Bancários (CDBs) passam a oferecer retornos mais elevados.

- Já quando a Selic cai, ativos de maior risco, como ações e fundos imobiliários, costumam ganhar destaque.

Para o momento atual, a renda fixa se sobressai. Segundo Denys Wiese, estrategista da EQI Investimentos, títulos pós-fixados são os grandes beneficiados no curto prazo, pois acompanham a alta da Selic e do CDI. “Esses investimentos passam a render mais imediatamente. Mas também há boas oportunidades nos prefixados e nos papéis atrelados ao IPCA+”, explica.

Com os juros elevados, os títulos prefixados já oferecem retornos acima de 15% ao ano. Já o IPCA+ está pagando cerca de 7% ao ano acima da inflação, refletindo a alta nos juros reais impulsionada pelo risco-país e pelo cenário externo. Diante disso, a recomendação do estrategista é diversificar a carteira.

Como montar uma carteira equilibrada?

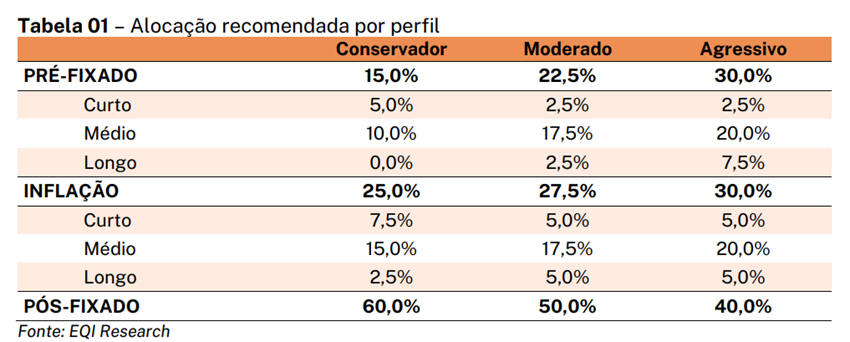

Abaixo, confira a alocação recomendada de renda fixa para cada perfil de investidor (conservador, moderado e agressivo), segundo a EQI Research:

Renda variável: aposta política em meio aos juros altos

Apesar do cenário desafiador, a renda variável tem surpreendido. Segundo Wiese, o mercado acionário e os fundos imobiliários deveriam estar pressionados pelos juros elevados, mas vêm registrando valorização. “Isso pode ser reflexo de um ‘trade político’, onde investidores já precificam possíveis mudanças na direção do país em 2026”, analisa.

Oportunidade para investir no exterior

Outra alternativa apontada por Wiese é a diversificação internacional. Com a Selic em alta, o real tende a se valorizar e o dólar pode recuar, abrindo uma janela de oportunidade para dolarizar parte dos investimentos. “O dólar, no longo prazo, tende a se valorizar. Com o câmbio mais favorável, este pode ser um bom momento para entrar no mercado externo e garantir proteção”, recomenda.

- Saiba mais: Nova janela para investir em Renda Fixa nos EUA

Você leu sobre a Selic a 14,25% e como investir. Para investir melhor, consulte os e-books, ferramentas e simuladores gratuitos do EuQueroInvestir! Aproveite e siga nosso canal no Whatsapp!