O Tesouro Direto hoje (24) apresenta movimento generalizado de queda nas taxas, com destaque para os títulos atrelados à inflação, que recuam após a divulgação do IPCA-15 de outubro abaixo das expectativas do mercado.

O Tesouro IPCA+ 2029 reduziu 0,09 p.p. e opera a IPCA + 7,98%, voltando a ficar abaixo da marca de 8% após ter renovado recorde histórico nesta semana ao atingir IPCA + 8,12%.

A curva de juros futuros acompanha o movimento e opera em queda generalizada nesta sexta-feira, com recuos especialmente nos vencimentos de médio e longo prazo. Os contratos a partir de 2026 lideram as quedas, com destaque para agosto de 2026 (-0,35 p.p.), junho de 2026 (-0,27 p.p.) e outubro de 2028 (-0,53 p.p.), refletindo a melhora nas expectativas inflacionárias após a divulgação do IPCA-15.

No Brasil, o destaque do dia é a divulgação do IPCA-15 de outubro, a prévia da inflação oficial do país, que registrou alta de 0,18%, abaixo do consenso de mercado, que previa avanço de 0,24%, e com desaceleração frente a setembro, quando o índice havia subido 0,48%.

Apesar da prévia da inflação abaixo do esperado, mantêm-se a expectativa de manutenção da Selic em 15% na decisão de juros do Copom de 5 de novembro.

O Banco Central divulgou hoje os dados de investimento estrangeiro direto, de US$ 10,671 bilhões, acima do teto das estimativas (US$ 7,51 bilhões). O déficit em conta corrente atinge US$ 9,774 bilhões em setembro, o maior para o mês na série histórica e acima da mediana do mercado, que esperava saldo negativo de US$ 8,4 bilhões.

No campo corporativo, a Usiminas (USIM5) encerra a temporada de balanços do terceiro trimestre, completando a semana de resultados. A empresa relatou prejuízo de R$ 3,5 bilhões, revertendo lucro de um ano atrás.

No ambiente doméstico, permanecem em foco as movimentações fiscais e políticas em torno do orçamento de 2025 e do novo arcabouço fiscal. O Tribunal de Contas da União (TCU) abriu espaço para que o Executivo tenha maior flexibilidade na execução do orçamento do próximo ano, ao autorizar o cumprimento do piso da meta fiscal, e não necessariamente o centro da faixa estabelecida.

No campo político, o ministro da Fazenda, Fernando Haddad, anunciou que a antiga Medida Provisória 1303 — que tratava do IOF e de ajustes fiscais — será desmembrada em dois projetos de lei, um focado no controle de gastos e outro na ampliação de receitas, numa tentativa de contornar impasses no Congresso e recompor a arrecadação federal.

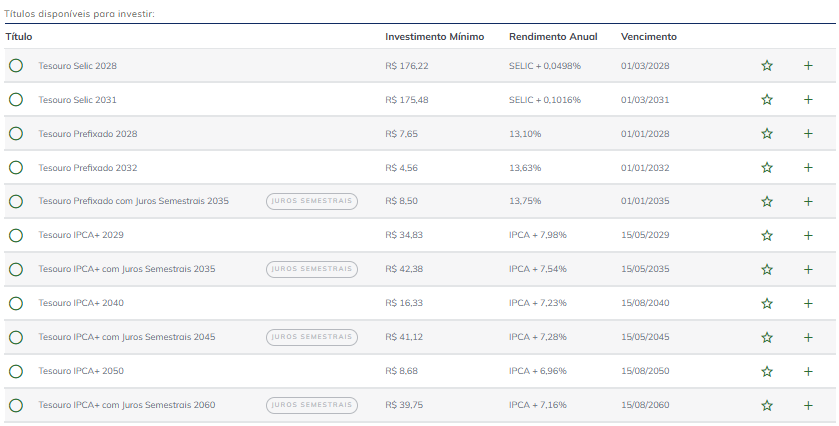

Taxas do Tesouro Direto hoje – atualização das 11h30:

Prefixados

- Tesouro Prefixado 2028: 13,10% ao ano (-0,05 p.p.)

- Tesouro Prefixado 2032: 13,63% ao ano (-0,04 p.p.)

- Tesouro Prefixado com Juros Semestrais 2035: 13,75% ao ano (-0,03 p.p.)

Atrelados à Selic

- Tesouro Selic 2028: Selic + 0,0498% (-0,0003 p.p.)

- Tesouro Selic 2031: Selic + 0,1016% (-0,0004 p.p.)

Atrelados ao IPCA

- Tesouro IPCA+ 2029: IPCA + 7,98% (-0,09 p.p.)

- Tesouro IPCA+ com Juros Semestrais 2035: IPCA + 7,54% (-0,08 p.p.)

- Tesouro IPCA+ 2040: IPCA + 7,23% (-0,07 p.p.)

- Tesouro IPCA+ com Juros Semestrais 2045: IPCA + 7,28% (-0,06 p.p.)

- Tesouro IPCA+ 2050: IPCA + 6,96% (-0,01 p.p.)

- Tesouro IPCA+ com Juros Semestrais 2060: IPCA + 7,16% (-0,04 p.p.)

Confira a tabela dos preços e taxas do Tesouro Direto hoje:

Leia também:

O que é o Tesouro Direto?

Para começar, investir no Tesouro Direto hoje significa comprar títulos públicos emitidos pelo Tesouro Nacional. Na prática, quer dizer que você vai emprestar dinheiro ao Governo, que, em troca, vai pagar um valor a mais como juros.

O Tesouro Direto é um programa do Tesouro Nacional, desenvolvido em parceria com a B3, a bolsa de valores oficial do Brasil, sediada na cidade de São Paulo. A partir dele, pessoas físicas podem comprar esses títulos públicos federais, ou frações deles, por meio de bancos e corretoras de investimento com investimentos a partir de R$ 30.

Essas características mais gerais são compartilhadas por todos os investimentos que estão dentro desse guarda-chuva do Tesouro Direto. Contudo, há nesse bojo títulos que diferem nos tipos de rentabilidade, nos prazos de vencimento e nos fluxos de remuneração. Então, precisamos entender essas opções e suas respectivas características.

O Tesouro Direto tem três tipos de investimento. O primeiro é o Tesouro Prefixado, com o qual se sabe exatamente a rentabilidade e o valor a receber na data de vencimento do título. Depois, temos o Tesouro Selic, no qual a rentabilidade da aplicação é baseada na taxa Selic, a taxa básica de juros da economia. E, por fim, temos o Tesouro IPCA, que tem a rentabilidade da aplicação baseada em uma parte fixa (prefixada) e uma parte atrelada à variação da inflação, que, como o nome indica, é medida pelo IPCA.

Renda Fixa, Selic e IPCA

Antes de nos atermos às peculiaridades de cada tipo, é importante retomarmos essas nomenclaturas que estão bastante presentes na vida do investidor, começando pela Renda Fixa. Esse tipo de investimento se configura quando se compra um título e, a partir disso, empresta-se dinheiro ao emissor do papel. No caso do Governo, há o Tesouro Direto e os Títulos Públicos Federais.

Mas não é só o Governo que é capaz de emitir papéis desse tipo, uma vez que empresas e bancos também o fazem. Por isso, há também as opções de investimento em Títulos Privados. São os casos de siglas bem conhecidas, como CDB, LCI e LCA, entre outras. Assim, todo investimento no Tesouro Direto é um investimento em renda fixa, mas nem todo investimento em renda fixa ocorre no Tesouro Direto.

Em geral, é importante que o investidor comece entendendo essas características básicas dos investimentos em renda fixa e dos investimentos em renda variável. É importante que saiba que, no primeiro caso, tendencialmente busca-se mais segurança, enquanto no segundo, assume-se mais riscos em busca de maiores rendimentos. Essa dicotomia pode ser entendida a partir de uma série de comparações.

Outra característica dos rendimentos de renda fixa é a previsibilidade. Como vimos brevemente antes, e entenderemos com mais profundidade a seguir, eles podem estar atrelados aos dados da Taxa Selic e do IPCA. Vejamos o que esses dois componentes tão relevantes para os investimentos significam.

A Selic é a taxa básica de juros da economia brasileira. Ela se refere à taxa de juros apurada nas operações de empréstimos entre as instituições financeiras que utilizam títulos públicos como garantia e se configura no principal instrumento de política monetária utilizado pelo Banco Central (BC) para controlar a inflação. Ou seja, ela influencia todas as taxas de juros do país, incluindo empréstimos, financiamentos e aplicações financeiras.

O IPCA, por sua vez, é a sigla para Índice Nacional de Preços ao Consumidor Amplo. Trata-se de uma ferramenta para observar tendências de inflação no país, entendendo o comportamento dos preços. A partir dele, o IBGE entende o consumo no país, o que impacta diretamente a maneira como o mercado se comporta.

Tesouro Direto: tipos de títulos

Entendemos o que é o Tesouro Direto hoje, que é um título público e é considerado um investimento em renda fixa. Trata-se, então, de uma opção mais segura do que a maioria dos investimentos disponíveis no mercado, mas, por outro lado, não oferece margens maiores de rendimento no curto prazo. Ou seja, é um investimento que faz sentido principalmente para aqueles que estão mirando o crescimento sustentável e de longo prazo.

Além de muito seguro e acessível, há que se dizer que o Tesouro Direto apresenta muitas opções de investimento e oferece boa rentabilidade e liquidez diária, mesmo sendo a aplicação de menor risco do mercado. Dito isso, podemos entrar nas particularidades de cada um dos tipos de investimento dentro desse cenário.

Tesouro Prefixado

O título prefixado é aquele com o rendimento e o valor de resgate conhecidos no momento em que você faz o investimento. Funciona da seguinte forma: você compra o título sabendo exatamente quanto vai ganhar quando houver o vencimento. Assim, o rendimento é, como o nome sugere, prefixado. A rentabilidade anual acordada no começo do investimento será mantida ao longo do período, o que confere a esse investimento a total previsibilidade dos ganhos absolutos – o que não quer dizer que este é o investimento mais seguro por isso.

Perceba que ele não está amarrado a nenhum índice da economia, isto é, não dissemos que ele rende algum percentual de algum dos indicadores explicados no tópico anterior deste texto. Essa característica lhe difere das outras opções de investimento no Tesouro Direto. Resumindo, ele é o ideal para quem quer conhecer exatamente quanto vai receber no dia do vencimento assim que faz a sua aplicação.

Títulos de Tesouro Prefixado podem ser encontrados em dois formatos. No primeiro, chamado simplesmente de Tesouro Prefixado, nova forma da antiga Letra do Tesouro Nacional, a LTN, 100% da sua rentabilidade é prefixada e determinada no momento do investimento e o pagamento ocorre com a data do vencimento do título. Já no caso do Tesouro Prefixado com Juros Semestrais, que era chamado de Nota do Tesouro Nacional Série F, ou NTN-F, o pagamento dos juros ocorre a cada seis meses.

Por fim, cabe voltar ao aspecto da segurança e da previsibilidade. Como dissemos, nesta opção o investidor sabe exatamente qual será o rendimento. É a garantia de ter ganhos, certo? Não exatamente.

Pensando apenas no valor de maneira isolada, sim, a rentabilidade garante que o dinheiro recuperado no período de vencimento do título será maior que aquele investido. Contudo, se houver um aumento veloz e considerável dos juros e da inflação, você vai deixar de ganhar com outros investimentos que passam a ser mais atrativos e vai ver o valor real ser deteriorado pelo aumento dos preços dos produtos e serviços.

Tesouro Selic

O Tesouro Selic também é conhecido como Letra Financeira do Tesouro (LFT), seu nome técnico. Como vimos antes, Selic é a taxa básica de juros. Quando os juros estão altos, passa a ser mais difícil tomar dinheiro, para falar em apenas um de seus vários efeitos. Mas os juros altos são uma oportunidade para quem tem a possibilidade de estar do outro lado do balcão e oferecer dinheiro emprestado – neste caso, ao Governo -, o que faz do Tesouro Selic hoje uma ótima opção.

Então, esse é um título pós-fixado. Isso porque a taxa de remuneração é conhecida no momento da aplicação, mas você só fica sabendo o valor do resgate na data de vencimento. Afinal de contas, o Tesouro Selic acompanha a variação da taxa básica de juros da economia, que é definida pelo Banco Central em reuniões a cada 45 dias.

Esse investimento tem liquidez diária e o rendimento é adicionado à aplicação todos os dias. Além disso, se for necessário vender o papel antes de seu vencimento, é pago o retorno até aquela data. Por isso, é altamente seguro e útil para a construção de uma reserva de emergência.

Tesouro IPCA

Neste caso, há dois tipos: o Tesouro IPCA+ (NTN-B Principal) e o Tesouro IPCA+ com Juros Semestrais (NTN-B). A diferença de um para o outro tem dinâmica parecida com a que ocorre nos dois formatos do Tesouro Prefixado, ou seja, são referentes ao período de pagamento. Mas vejamos características de cada opção.

O Tesouro IPCA+ é um título da categoria híbrida, isto é, tem uma parte do retorno prefixada e o restante é indexado ao IPCA. Dessa forma, configura-se num investimento protegido contra a inflação, fazendo com que seu ganho sempre ocorra de maneira real. O caso do Tesouro IPCA+ com Juros Semestrais é parecido, tendo também papel híbrido. Neste modelo, porém, em duas vezes por ano é pago o proporcional da remuneração combinada, enquanto a parte prefixada só é paga integralmente na data de resgate do papel.

Como investir

Já está pensando em começar a investir no Tesouro Direto? Saiba que o processo todo é bem simples, uma vez que ele foi projetado para democratizar o acesso aos títulos públicos. O processo pode ser dividido em quatro partes básicas: primeiro, você deve simular seu investimento e ver qual é a opção que melhor se encaixa no seu caso; depois, fazer o seu cadastro em uma instituição financeira; em seguida, depositar ou transferir o dinheiro para a instituição financeira; e, por fim, começar a investir.