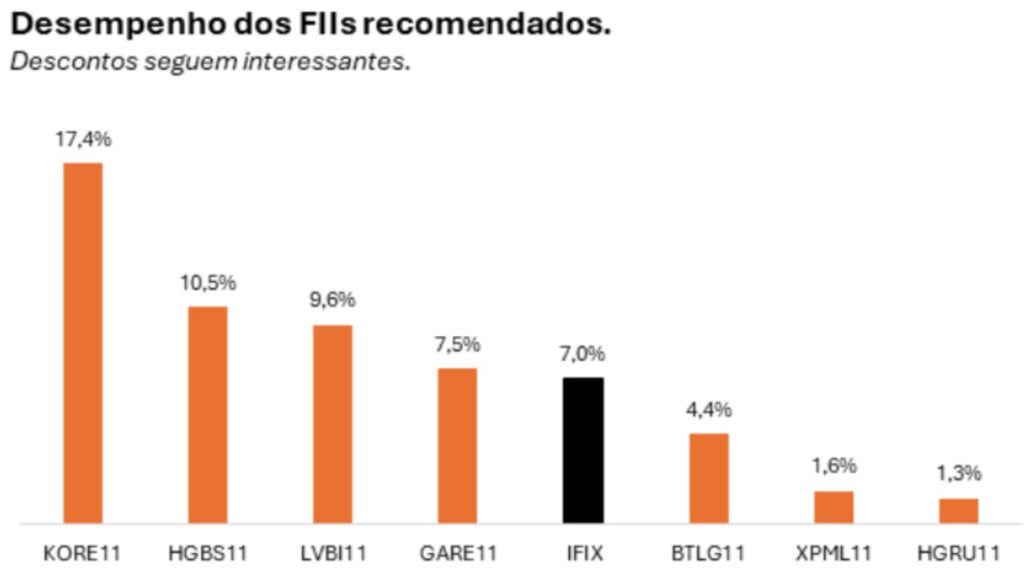

Nos últimos 30 dias, o fundo imobiliário KORE11 valorizou impressionantes 17,4%, chamando a atenção de investidores e analistas do mercado. Esse fundo, que faz parte da carteira recomendada da EQI Research, tem mostrado um desempenho expressivo, impulsionado por fatores estratégicos e dinâmicas de mercado. Mas o que está por trás dessa alta e o que esperar do KORE11 nos próximos meses?

KORE11: a estratégia por trás do sucesso

O KORE11 é um fundo imobiliário de tijolo focado no segmento de lajes corporativas. Sua gestão tem adotado uma estratégia diferenciada para maximizar a rentabilidade, combinando gestão financeira eficiente e uma carteira de imóveis bem posicionada no mercado.

1. Rendimento garantido e investimentos em renda fixa

Durante o período de juros elevados, o fundo manteve uma parte significativa de seus recursos aplicados em renda fixa, ao invés de quitar imediatamente as parcelas finais dos imóveis adquiridos. Essa estratégia gerou uma receita financeira considerável, contribuindo diretamente para o yield de 18,7% registrado em 2025. Esse rendimento elevado é um dos grandes atrativos para os investidores.

2. Redução da vacância e valoração dos ativos

Outro fator que impulsionou o KORE11 foi a diminuição na taxa de vacância de seus imóveis. Em fevereiro, essa taxa caiu de 11% para 9,93%, refletindo uma maior ocupação e consequente aumento na receita operacional do fundo. A localização dos ativos também tem sido um diferencial, com edifícios em regiões estratégicas como Morumbi (SP) e Botafogo (RJ) se tornando cada vez mais atrativos para locatários.

3. Oportunidade de mercado e desconto patrimonial

Apesar da forte valorização, o KORE11 ainda negocia com um deságio de aproximadamente 27% em relação ao seu valor patrimonial. Isso significa que o mercado ainda enxerga potencial de alta na cotação do fundo, tornando-o uma opção atrativa para investidores que buscam tanto ganho de capital quanto distribuição de rendimentos.

O que esperar para o futuro?

Embora o KORE11 tenha registrado ganhos significativos, é importante que os investidores fiquem atentos a alguns pontos cruciais:

- Redução da receita financeira: A quitação das parcelas imobiliárias prevista para dezembro de 2025 resultará em uma queda na receita financeira do fundo, reduzindo seu yield mensal de R$ 1 para aproximadamente R$ 0,65 por cota.

- Possível fusão com outros FIIs: A Kinea, gestora do fundo, pode considerar a fusão do KORE11 com outros FIIs de seu portfólio, como o KNRI11, para otimizar a gestão e sustentar a rentabilidade a longo prazo.

- Cenário macroeconômico: Caso os juros comecem a cair, o mercado de lajes corporativas pode se recuperar ainda mais, impulsionando novos contratos de aluguel e valorização dos imóveis.

Uma fusão no radar?

Carolina Borges, head e analista de fundos imobiliários da EQI Research, afirma que não há nenhuma movimentação oficial sobre fusões para o KORE11. No entanto, ela diz enxergar possibilidades.

“Particularmente, acho que pode fazer sentido no futuro. São quatro lajes em perfil similar às do KNRI, e pode fazer sentido uma fusão, após o fim da RMG, para ambos os fundos. O KORE ganharia em liquidez, diversificação e o KNRI aumentaria seu portfólio de lajes a preços possivelmente competitivos. Mas ainda é tudo especulação”, reforça.

Vale a pena investir no KORE11?

Carolina Borges destaca que “o valor real dos imóveis não some – ele fica lá, esperando alguém perceber. E quando a assimetria entre o valor de mercado e o transacionado diminui, seja por uma venda, um novo contrato ou uma reavaliação, a recuperação vem.”

Essa visão reforça que o KORE11 ainda tem potencial de crescimento, mas os investidores devem ficar atentos à transição do fundo para uma nova fase de rentabilidade. O momento é propício para quem busca oportunidades em FIIs de tijolo com valor escondido, mas é essencial acompanhar as estratégias adotadas pela gestão para manter a rentabilidade no longo prazo.

Você leu sobre o KORE11. Para investir melhor, consulte os e-books, ferramentas e simuladores gratuitos do EuQueroInvestir! Aproveite e siga nosso canal no Whatsapp!