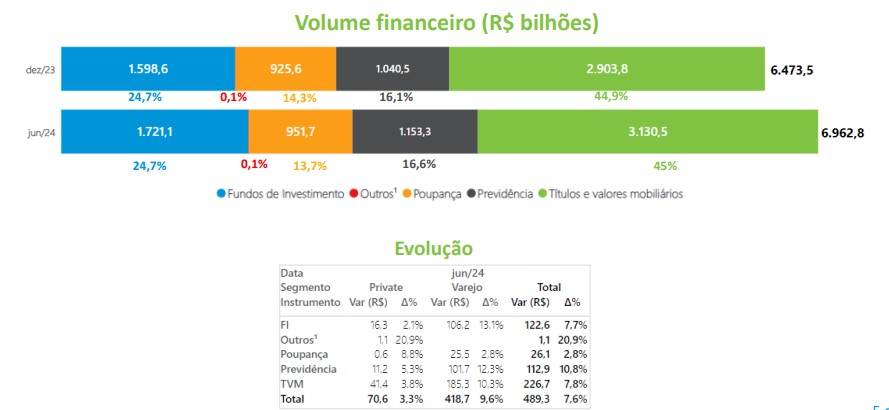

Os investimentos dos brasileiros pessoas físicas somaram R$ 7 trilhões no primeiro semestre de 2024, um aumento de 7,6% na comparação com o fechamento de 2023. E as carteiras seguem mais concentradas em Renda Fixa, como apona relatório divulgado pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

O volume engloba as aplicações dos clientes do varejo tradicional, do varejo alta renda e do private, que são os investidores que tem mais de R$ 5 milhões aplicados. Ambos segmentos do varejo se destacaram no semestre. O alta renda cresceu 9,7%, chegando a R$ 2,4 trilhões, enquanto o tradicional avançou 9,5%, somando R$ 2,3 trilhões.

Juntos, os dois segmentos correspondem a uma fatia de 68,6% do volume investido no primeiro semestre. O private cresceu 3,3%, totalizando R$ 2,2 trilhões, o equivalente a 31,4% do montante total.

“O varejo concentra a maior parte das aplicações em instrumentos de Renda Fixa, que são favorecidos pela Selic ainda em dois dígitos. Já o private tem a carteira mais diversificada, com 30% da fatia alocada em renda variável, que é mais influenciada pelas incertezas dos cenários interno e externo”, diz Ademir Correa Júnior, presidente do Fórum de Distribuição da Anbima.

Renda Fixa se destaca

O relatório destaca que a Renda Fixa cresceu 10,1% no primeiro semestre de 2024 em comparação a dezembro de 2023, chegando a R$ 4 trilhões

A previdência ampliou em 10,8% sua posição nas carteiras, totalizando R$ 1,15 trilhão. Contribuiu para o avanço a inclusão, a partir de dezembro do ano passado, de estatísticas sobre a aplicação em previdência aberta no varejo.

O investimento em híbridos, que inclui Fundos Multimercados, cambiais, imobiliários, ETFs (Exchange Traded Funds ou fundos de índice) e COEs (Certificados de Operações Estruturadas), aumentou 1,2%, somando R$ 799,2 bilhões. As aplicações em Renda Variável ficaram praticamente estáveis no semestre, com leve recuo de 0,5%, para R$ 974,8 bilhões.

Na divisão por instrumentos, títulos e valores mobiliários fecharam o semestre com R$ 3,1 trilhões, crescimento de 7,8% entre dezembro de 2023 e o final de junho de 2024. O investimento em fundos subiu 7,7%, para R$ 1,7 trilhão, e, em poupança avançou 2,8%, chegando a R$ 951,7 bilhões.

Busca por títulos isentos cresce

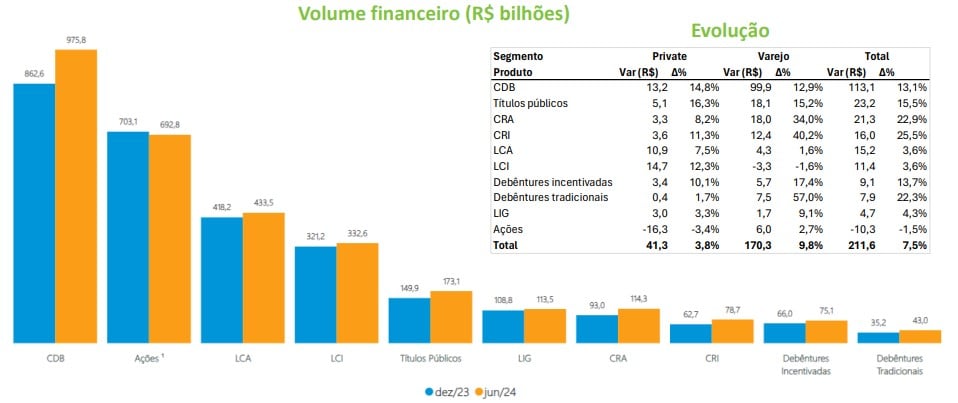

O investimento em títulos isentos de imposto de renda chegou a R$ 1,1 trilhão, aumento 7,3% (R$ 77,7 bilhões) na comparação com o fechamento de 2023.

O avanço aconteceu em meio à nova regra do Conselho Monetário Nacional (CMN), que, em fevereiro deste ano, limitou a emissão e ampliou o prazo de carência desses papéis. Apesar do saldo positivo no acumulado do semestre, as novas regras reduziram o percentual e o volume do avanço.

Para efeito de comparação, o crescimento desses títulos no segundo semestre de 2023 foi de 9,6%, o equivalente a R$ 93,3 bilhões. Na primeira metade do ano passado, a alta foi de 22% (R$ 176 bilhões).

“Apesar das mudanças, o atual patamar da taxa de juros e as alterações no regime de tributação dos fundos exclusivos e de previdência contribuem para a procura por produtos de renda fixa com benefício fiscal. A demanda por isentos, que já vinha forte desde o ano passado, continua, com os investidores optando por ativos que alinhem rentabilidade e segurança, apesar do maior prazo de carência”, analisa Correa Júnior.

As aplicações em Certificados de Recebíveis do Agronegócio e Imobiliários (CRAs e CRIs, respectivamente) cresceram 22,9%, para R$ 114,3 bilhões, e 25,5%, somando R$ 78,7 bilhões, nesta ordem.

Tanto as Letras de Crédito do Agronegócio (LCAs) quanto as Letras de Crédito Imobiliários (LCI) avançaram 3,6%. As primeiras fecharam o semestre em R$ 433,5 bilhões, enquanto as LCIs chegaram a R$ 332,6 bilhões.

As Letras Imobiliárias Garantidas (LIGs) subiram 4,3%, totalizando R$ 113,5 bilhões. As debêntures incentivadas, que não foram incluídas nas regras do CMN, ganharam atratividade, somando R$ 75,1 bilhões ao final de junho, aumento de 13,7% na comparação com dezembro de 2023.

Os títulos de Renda Fixa sem isenção fiscal também avançaram. Os Certificados de Depósito Bancário (CDBs) subiram 13,1%, totalizando R$ 975,8 bilhões, enquanto a alta dos títulos públicos foi de 15,5%, para R$ 173,1 bilhões.

As debêntures tradicionais cresceram 22,3%, somando R$ 43 bilhões ao final da primeira metade deste ano. Entre os títulos e valores mobiliários de renda variável, as ações recuaram 1,5%, alcançando a cifra de R$ 692,8 bilhões.

Fundos de Renda Fixa ganham mais espaço

Entre os fundos de investimento, o destaque fica com a classe de Renda Fixa. O produto cresceu 20,9%, chegando a R$ 699,3 bilhões. “Com o semestre marcado pela aversão a risco e pelas mudanças nas regras de títulos isentos, esses fundos e outros produtos de Renda Fixa, como CDBs e as debêntures, tanto as tradicionais quanto as incentivadas, ficaram mais atrativos”, diz Correa Júnior.

Os Fundos Imobiliários (FIIs) também tiveram resultado positivo no semestre, com alta de 20,4%, para R$ 111,4 bilhões. Ainda fecharam no azul: os Fundos de Investimento de Participação (FIPs), com aumento de 34%, para R$ 36,8 bilhões; os Fundos de Investimento em Direitos Creditórios (FIDCs), que avançaram 17,7%, para R$ 11,2 bilhões; e os Exchage Traded Funds (ETFs), com crescimento de 38,5%, totalizando R$ 10,3 bilhões.

Por outro lado, os Fundos Multimercado recuaram 4,2%, para R$ 605,1 bilhões, assim como os Fundos de Ações, que caíram 1,6%, totalizando R$ 245,2 bilhões ao fim do semestre, e os cambiais, com baixa de 17,8%, para R$ 1,8 bilhão no mesmo período de comparação.

Você leu sobre que a Renda Fixa teve destaque entre os investimentos dos brasileiros no primeiro semestre. Para investir melhor, consulte os e-books, ferramentas e simuladores gratuitos do EuQueroInvestir! Aproveite e siga nosso canal no Whatsapp!