A carteira de Fundos Imobiliários (FIIs) da EQI Research registrou uma alta de 1,56% em novembro, embora tenha ficado abaixo do avanço de 1,86% do IFIX, principal índice de referência do setor.

Os fundos LVBI11 (+5,1%) e HGRE11 (+3,2%) foram os maiores responsáveis pelo bom desempenho da carteira no mês. Em contrapartida, os FIIs de papel BTCI11 (-0,3%) e VCJR11 (-0,4%) tiveram os piores desempenhos de novembro.

No acumulado de 2025, a carteira já acumula uma valorização de 19,4%, superando os 17,5% de alta do IFIX no mesmo período.

Carteira de FIIs: destaques de novembro

Novembro foi marcado por um forte movimento no segmento de lajes corporativas, que liderou as altas do IFIX. Fundos como PVBI11, VINO11 e TEPP11 apresentaram os maiores ganhos do mês, beneficiados pela redução das expectativas de juros e pela recuperação dos escritórios em São Paulo.

Dentro da carteira da EQI, o HGRE11 acompanhou esse movimento e manteve um bom desempenho, acumulando alta de 10,4% desde a recomendação feita em junho.

Esse segmento, por ser o mais sensível à precificação de juros, apresenta atualmente o maior desconto em relação ao valor patrimonial. A melhora nas expectativas de juros, embora gradual, já ajudou a desbloquear parte desse valor. O cenário mais favorável para 2026 tende a favorecer uma reprecificação adicional.

Esse movimento também começa a ser notado nos segmentos de logística e shoppings, que reagiram positivamente à queda nas expectativas de inflação e ao início do ciclo de cortes de juros.

No caso dos FIIs de papel, o fechamento da curva de juros tem contribuído para a valorização patrimonial, mas o curto prazo ainda é afetado pela inflação corrente. O IPCA, que veio mais baixo nos últimos meses, impactou negativamente fundos sensíveis a esse indicador, como o VCJR11.

No entanto, a tese de investimento segue inalterada: em um ambiente de inflação controlada e juros em queda, esses fundos tendem a capturar valor no longo prazo e permanecem sendo componentes essenciais em uma carteira diversificada.

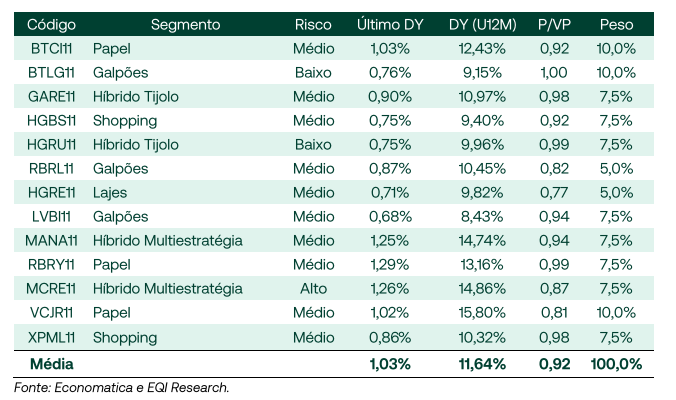

Carteira Recomendada de FIIs

Perspectivas para 2026

Carolina Borges, analista da EQI Research responsável pela gestão da carteira, destaca que, para o mês de dezembro, não houve alterações significativas na estratégia. “A carteira segue bem posicionada para o ambiente atual e para a transição esperada ao longo de 2026”, afirma.

Embora o desempenho de novembro tenha ficado abaixo do IFIX, devido ao forte rali nos fundos de lajes corporativas — segmento no qual a exposição da EQI é mais tática e menos concentrada — a carteira ainda supera o índice no acumulado do ano, entregando retornos consistentes com menor volatilidade.

Carolina mantém uma visão otimista para o futuro, destacando que a combinação de inflação mais controlada, o início do ciclo de cortes de juros em 2026 e a melhora gradual nos fundamentos do mercado imobiliário criam um ambiente propício para o bom desempenho dos ativos selecionados.

Ela reafirma a tese de que, em um ciclo de queda de juros mais estrutural, carteiras balanceadas tendem a capturar valor de forma mais constante, evitando a volatilidade excessiva dos movimentos setoriais pontuais.