A EQI Research divulgou relatório sobre a prévia do 1TRI24 para os balanços das empresas do setor de varejo de vestuário. No documento, a casa de análises informou que, embora o cenário macroeconômico tenha apresentado recente melhora, indicadores de inadimplência, juros e endividamento indicam que o ambiente segue ainda adverso para o consumo discricionário.

O documento elaborado pela EQI Research inclui a prévia para empresas como Arezzo (ARZZ3), Grupo Soma (SOMA3) e Lojas Renner (LREN3).

“Diante disso, não esperamos por nenhum grande destaque entre as nossas coberturas. Entre as três empresas, esperamos que Lojas Renner apresente o melhor desempenho trimestral, mostrando sinais da evolução em cima de bases fracas de comparação”, diz trecho do relatório.

Leia também:

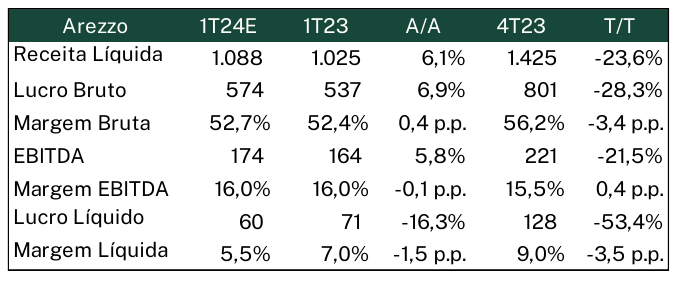

Prévia do 1TRI24 para Arezzo (ARZZ3)

No caso da Arezzo, a casa de análises avalia que há previsão de desaceleração de crescimento de receita, impactado por efeito calendário e franquias.

Em termos de marcas, o melhor desempenho deve ficar por conta da Arezzo propriamente dita, enquanto Schultz segue em seu processo de reestruturação; Ana Capri deve ser prejudicada pelo efeito calendário; Vans deve desacelerar em cima de uma base de comparação forte; e AR&Co deve crescer em ritmo mais lento devido ao efeito maturação.

“Estimamos expansão de margem bruta devido a maior representatividade do canal sell out no mix, dado os menores índices de dedução e devolução. Por outro lado, a margem EBITDA deve se manter estável na base de comparação anual em função de maiores despesas de ocupação”, avalia a Research.

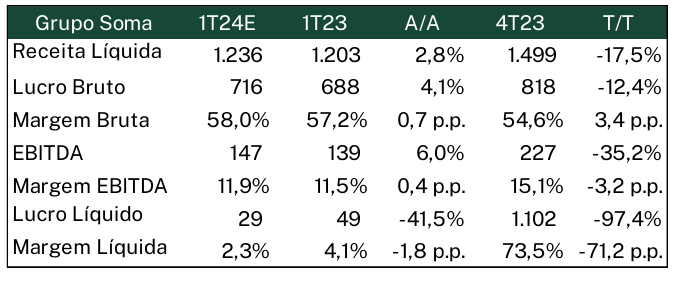

Cenário para Grupo Soma (SOMA3)

Já sobre Grupo Soma, a EQI Research espera por um fraco crescimento de receita. Do lado positivo, Soma (excluindo a marca Hering) deve ser favorecido por Farm Global, que segue em sua estratégia exitosa de expansão internacional. Já a Hering, por outro lado, deve enfrentar queda de receita acarretada pelo desempenho negativo do canal multimarcas.

“Vemos pressões fiscais impactando negativamente a margem bruta da companhia, por isso esperamos por um crescimento de rentabilidade modesto”, completa o relatório.

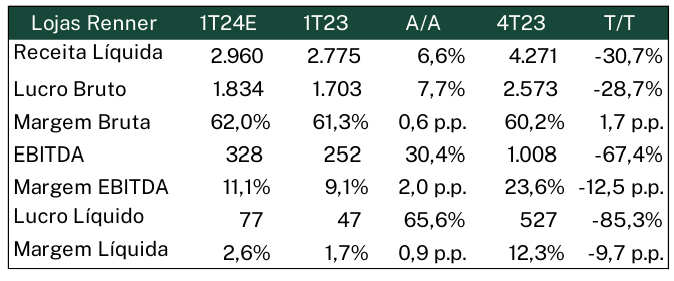

Lojas Renner (LREN3)

Por fim, sobre Lojas Renner, com o fator preço deixando de ser um detrator para os consumidores, a EQI Resarch espera por crescimento de receita em função de ganho de volume. Apesar de ainda prejudicar os resultados, estimam-se menores impactos negativos do novo centro de distribuição de Cabreúva nas vendas.

“Vemos também uma menor pressão com custos e câmbio, levando a uma positiva alavancagem operacional. Por fim, a Realize (divisão de serviços financeiros) deve apresentar melhora nos níveis de inadimplência”, informou o relatório.

Você leu sobre prévia do 1TRI24 para varejo de vestuário. Para investir melhor, consulte os e-books, ferramentas e simuladores gratuitos do EuQueroInvestir! Aproveite e assine a nossa newsletter: receba em seu e-mail, toda manhã, as principais notícias do portal!