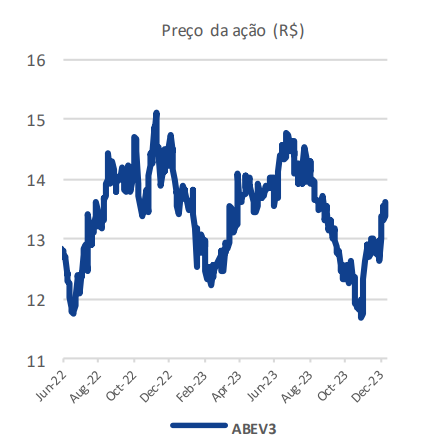

Mais uma temporada de balanços vem aí, agora sobre o quarto trimestre de 2023 (4TRI23). Então, o que esperar do balanço da Ambev (ABEV3)? O banco BTG Pactual (BPAC11) divulgou uma prévia sobre o resultado esperado para a fabricante de bebidas. A companhia deverá divulgar os resultados do 4TRI23 em 29 de fevereiro, antes da abertura do mercado. O rating do banco é recomendação neutra, com preço-alvo de R$ 15.

De acordo com o relatório do banco de investimentos, o crescimento de estes itens com base nos números anuais reportados deve desacelerar em relação aos trimestres recentes, mas sso deve ser principalmente uma função da conversão cambial desfavorável da Argentina. O banco estima receitas, ebitda e lucro por ação (LPA) de R$ 22,1 bilhões, R$ 7,6 bilhões e R$ 0,30, respectivamente, traduzindo-se em uma margem ebitda de 34,1%.

“Esperamos que o Brasil e a CAC (Caribe e América Central) acelerem o EBITDA. Também prevemos que a contabilização da hiperinflação e a reapresentação de trimestres anteriores levarão a números reportados ainda mais baixos, mas optamos por ignorar isto para evitar perder a noção da ‘velocidade de cruzeiro’ real do negócio”, diz trecho do relatório BTG.

O que esperar do balanço da Ambev (ABEV3): Brasil deve se destacar

O documento do banco informa ainda que nos últimos trimestres, a indústria de cerveja brasileira tem sido uma surpresa agradável. Segundo o BTG, não houve uma solução mágica que resolveu tudo, mas uma combinação de fatores menores, como: uma indústria de cerveja mais forte, sublinhada por uma paridade do poder de consumo resiliente e sempre elevado, com uma macroeconomia mais forte e um desemprego mais baixo; dissipação da inflação de custos e diluição de despesas em volumes que hoje estão 17% acima dos níveis pré-pandemia.

“A priorização do crescimento das categorias da Ambev permitiu certamente a construção de um portfólio de marcas mais forte, juntamente com iniciativas de gestão de receitas. Acreditamos que o 4TRI23 refletirá isso mais uma vez”, diz outro trecho do relatório.

No entanto, há um ressalva: o crescimento no volume de cerveja no Brasil de 2,6% frente ao 4TRI22 sugere outra rodada de perda de participação de mercado, uma vez que a indústria cresceu entre 5% a 6%, na avaliação do banco, por conta da intensificação da concorrência.

Leia também:

- Ambev (ABEV3) tem lucro líquido de R$ 4,015 bilhões no 3TRI23, alta de 24,9%

- Ambev (ABEV3) fecha acordo com Cade sobre exclusividade em pontos de venda; entenda

Argentina

Com relação à Argentina, um dos mercados consumidores da empresa, há anos o banco informou que vem sinalizando a inflação e a incompatibilidade cambial do país como uma inflação artificial dos resultados operacionais da Ambev decorrentes da divisão LAS. A repentina desvalorização maior que 100% do peso argentino em dezembro, poderá, em grande medida, reverter isso, segundo o relatório.

“E como a aceleração da espiral inflacionária provavelmente leva mais tempo para entrar em vigor (a inflação trimestral foi de aproximadamente 53%), acreditamos que a contribuição do EBITDA da LAS no 4T23, quando medida em reais, cairá 46% a/a, para R$ 1,1 bilhão”, diz outro trecho do relatório do BTG.

Isso inclui expectativa de volumes mais baixos (-7%) e margem anual 650 pontos base menor, já que a ausência de hedges de custos deve afetar a lucratividade, de acordo com o banco de investimentos.

Caribe e América Central

Sobre outras regiões como Caribe e América Central, o BTG espera que continue em um caminho de recuperação de volume e margem impulsionado por uma indústria mais normalizada e base fácil de comparação, traduzindo-se em um crescimento de volume de 10%, juntamente com custos em desaceleração e SG&A sob controle. Isto deverá se traduzir em um crescimento de 20% no ebitda e expansão de margem de 260 pontos base para 39,7%.

“ Esperamos também que a NAB (não alcoólicos Brasil) registre um bom desempenho de volume juntamente com custos mais baixos e diluição de SG&A, o que deve permitir um crescimento de EBITDA de 18% e uma expansão de margem de 300 pontos base”, completa o relatório.

Por fim, sobre o Canadá, deverá ver volumes mais baixos impulsionando alguma desalavancagem operacional, margem mais baixa e menor ebitda anual, segundo o relatório do BTG sobre o que esperar do balanço da Ambev (ABEV3).