Olá, Investidor Inteligente! Iniciamos o último trimestre do ano com o pé esquerdo. Enquanto lá fora o Fed iniciou o seu ciclo de corte de juros – consolidando um trigger (gatilho) importante para valorização dos ativos de risco – principalmente nos países emergentes; por aqui, as expectativas são de mais altas da Selic, possivelmente até 12,5% no ano que vem (segundo a EQI Asset). Os juros futuros (2029) estão precificando uma Selic média de 12,65% de hoje até jan/2029, algo surreal até mesmo para o nosso Brasilzão.

Esse mau humor do momento vem penalizando as cotas dos fundos imobiliários e o Ibovespa:

No ano, o IFIX (Índice de Fundos Imobiliários) já caiu 3,12%.

E o Ibovespa vem caindo 1,82% em 2024.

Muitos investidores que possuem FIIs e ações me procuraram nos últimos dias:

“Denys, até onde vão essas quedas? É hora de vender FIIs e ações e aproveitar as altas taxas de retorno da renda fixa? Ou é hora de comprar mais e aproveitar os preços baixos dos ativos de maior risco?”

Como você já me conhece, a primeira resposta que vou dar depende do seu perfil: se tens o perfil para ter FIIs e ações em carteira, os tenha, na proporção correta. A diferença entre o remédio e o veneno está na dose, cuidado com isso!

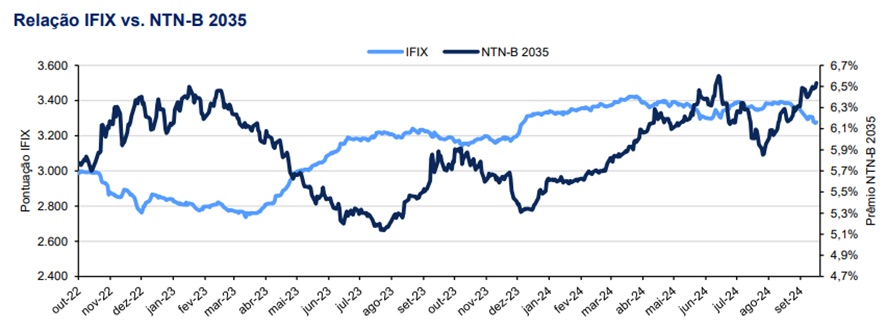

Agora, sendo um pouco mais prático: a chave da questão encontra-se nos juros. São eles que estão punindo os mercados mais voláteis. Observe o gráfico abaixo, que mostra a relação inversa que existe entre os juros reais (da NTN-B) e o IFIX:

Hora de vender FIIs e ações?

Parece-me bastante claro que quando os juros reais sobem, os fundos imobiliários tendem a cair; quando os juros reais caem, os FIIs tendem a subir. É isso o que está acontecendo.

E, o mesmo ocorre com o Ibovespa. A explicação é simples: o retorno de qualquer investimento é o seu fluxo de caixa descontado; em outras palavras, os fluxos de recebíveis futuros (de dividendos ou outros proventos) são trazidos a valor presente por uma taxa de juros; e quanto maior é a taxa, mais descontado ficará o fluxo (mais baixo se tornará o valuation – valor – daquele investimento).

Conversei com a nossa analista-chefe da EQI Research e especialista em FIIs – Carolina Borges de Carvalho – e ela nos explicou o que está acontecendo:

1) As quedas “ajustam” o DY (dividend yield) dos FIIs para um valor compatível com o risco de alocar capital em bolsa. Mesmo assim, a gente tem visto a média da distribuição mensal por segmento (em R$/cota), crescer. Ou seja, pode ser uma oportunidade de aquisição de mais cotas, já que estão baratas, para potencializar a renda no futuro e ainda buscar aumento de patrimônio com a queda dos juros.

2) Juros futuros não estão altos à toa (risco fiscal, inflação pressionada). Então, de certa forma, o risco de pagamento ou de reajuste contratual dos aluguéis abaixo da inflação existe, e esse reajuste/pagamento está diretamente ligado à capacidade das empresas em crescer receita, expandir operações, etc.

3) O mercado está exigindo mais retorno em DY (dividend yield) porque, de fato, o risco está mais alto. Mas, se vier algum dado um pouco mais positivo (resultado primário, inflação), aí poderemos ver a curva fechar (os juros cair) e (tomara) o mercado voltar a subir.

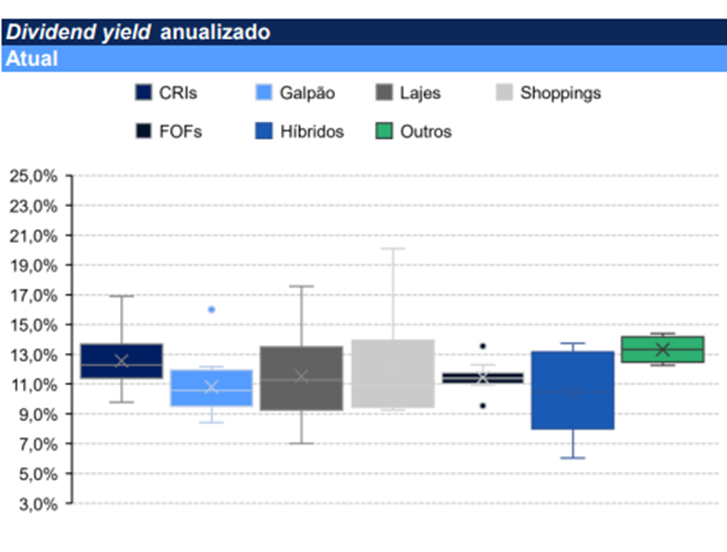

Os dividend yield – retornos com os FIIs – estão realmente em patamares bem elevados. Observe o gráfico abaixo:

Praticamente todos os setores estão apresentando dividendos médios acima de 11% a.a. Isso é bastante expressivo, principalmente se considerarmos que muitos dos segmentos são de fundos de tijolos, onde as distribuições de rendimentos são líquidas da inflação (que é repassada ao preço da cota, no longo prazo) o que significaria rendimentos atuais médios de IPCA + 11% a.a. nesses casos.

Assim como os FIIs, as ações também se encontram bem descontadas e pagando elevados yields. Veja o valuation (medido pelo PL – índice preço/lucro) a dois desvios padrões abaixo de sua média no Ibov:

Mercado pune ativos

Em resumo, tanto os FIIs como as ações estão pagando elevados dividendos e, em teoria, deveriam significar bons investimentos para esse final do ano. Contudo, há o “senhor mercado” que insiste em punir o preço desses ativos. Até quando?

Até termos uma sinalização de melhoria fiscal por parte do nosso governo. Se vir alguma sinalização de responsabilidade, o mercado retirará prêmio dos juros e dará uma folga, ou até mesmo, poderá acionar um importante trigger (gatilho) para a valorização dessas classes de ativos.

Para finalizar, deixo abaixo um comentário do Felipe Miranda, CEO da Empiricus:

Por Denys Wiese, estrategista da EQI Investimentos

Você leu se é hora de vender FIIs e ações. Para investir melhor, consulte os e-books, ferramentas e simuladores gratuitos do EuQueroInvestir! Aproveite e siga nosso canal no Whatsapp!