Olá, Investidor Inteligente!

Existe uma pergunta no mercado financeiro que a sua resposta (se correta, logicamente) certamente valeria R$ 1 milhão! Até onde vai a queda da Selic?

O mercado já precifica a Selic próxima a 9% a.a. no final de 2024. Será que ela vai abaixo desse patamar? Será que chega a 8% ou 7%? Ou será que fica próximo aos 10%?

Ninguém tem essa resposta de antemão.

O que existem são projeções – e são sobre elas que quero discorrer um pouco.

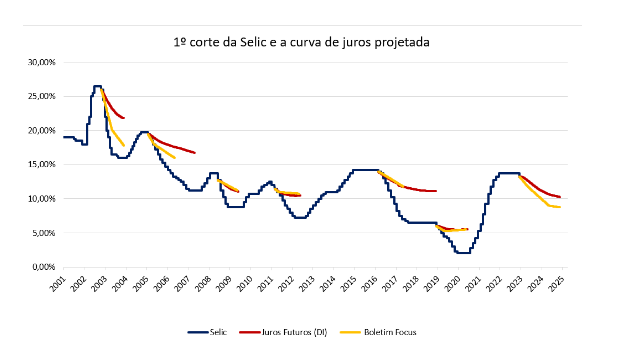

Vamos analisar o gráfico abaixo, onde podemos observar o ciclo de queda da Selic atual, em conjunto aos outros 6 ciclos anteriores.

A linha azul forte é a Selic; a vermelha é a taxa de juros futuros (contratos de DI); e a amarela é a projeção do Boletim Focus do Banco Central.

Em outras palavras, podemos ver duas projeções dos juros:

- Os juros futuros – DI, que representam as expectativas dos compradores e vendedores de contratos de juros e o seu carrego médio.

- E as projeções do nosso Banco Central – elencadas no Boletim Focus – que representam as expectativas das maiores instituições financeiras do país quanto à Selic terminal de determinado período.

Essas projeções foram tomadas no dia em que a Selic obteve o primeiro corte, no ciclo econômico em questão.

Aqui, estamos medindo qual era a expectativa do mercado para o futuro da Selic, no primeiro dia de corte. E, os resultados são surpreendentes!

Veja que em todos os 6 casos, a Selic acabou caindo ABAIXO das projeções iniciais.

…Ou seja, os analistas, economistas, gestores, assessores, compradores e vendedores – TODOS subestimaram a queda em TODOS os 6 ciclos!

A história nos mostra que podemos esperar que a Selic vá abaixo dos 9%!

Mas isto é “fato certo e consumado”? Obviamente, não!

No mercado financeiro não temos certezas – o que temos são projeções, análises históricas e probabilidades!

Diante de uma queda maior do que a já precificada pelo mercado: o que o investidor que não quer investir em renda variável pode fazer?

Até onde vai a Selic: de olho na rentabilidade

Nos próximos parágrafos falaremos bastante sobre rentabilidade. Antes de continuar, preciso alertá-lo e/ou relembrá-lo que a rentabilidade passada não é garantia de rentabilidade futura, e que os comentários abaixo não devem ser considerados recomendações de compra e de venda de ativos.

Na alta da Selic, a classe de investimentos que domina a rentabilidade e a preferência dos investidores é a de renda fixa.

Na baixa da Selic, a renda fixa começa a render cada vez menos, principalmente a classe dos pós-fixados.

Em contrapartida, várias outras classes passam a apresentar melhores rendimentos, como é o caso dos fundos multimercados.

Esquecidos nos últimos anos, os multimercados devem começar a ganhar destaque nos próximos meses. Não somente pelo aumento do fluxo de investimentos, mas pela rentabilidade.

Se você ainda não está habituado a essa classe, trata-se de um mix de renda fixa com renda variável.

Os fundos multimercados (ou simplesmente “mm”) representam o “meio do caminho” entre o conservadorismo da renda fixa, e a agressividade do mercado de ações.

Pode ser uma ótima escolha para o investidor que deseja obter maiores retornos, sem se expor a um risco excessivo.

Um exemplo de fundo multimercado é o Quantitas Galápagos FIM, que possui média volatilidade e opera unicamente Títulos Públicos Federais.

Desde o seu início (set/2017), o fundo já rendeu 175% do CDI.

Felizmente, o histórico de rentabilidade é positivo nos cenários de queda dos juros.

Para demonstrar o que pode ser visto como uma boa oportunidade para esse momento, vamos olhar para o gráfico abaixo.

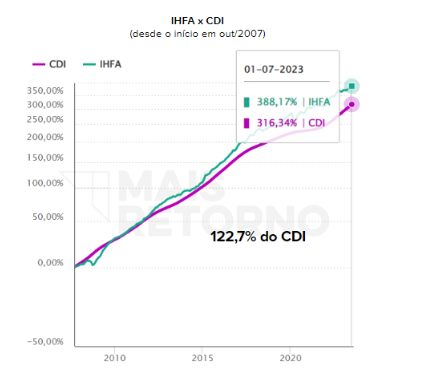

Nele consta o Índice IHFA – que representa a média de retornos dos fundos multimercados da indústria – desde o seu início em 2007, até hoje.

Observe que de lá para cá, o índice rendeu 388,17%, ao passo que o CDI rendeu 316,34%.

O IHFA rendeu 122,7% do CDI ou, simplesmente, 22,7% a mais no período.

E isso é bem esperado, tendo em vista que, por também conter ações em carteira, os mm apresentam maior risco do que o CDI.

Mas, no momento, não estamos em busca do retorno médio do período; e 122,7% do CDI me parece ser pouco pelo momento.

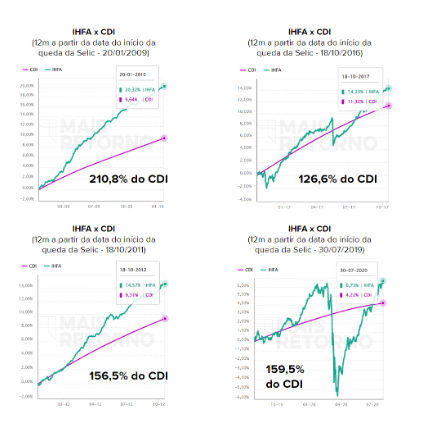

Observe agora os 4 gráficos acima.

Em cada um deles consta um ciclo de queda da Selic – de 2007 para cá foram 4 ciclos, retirando o atual – e o retorno médio do IHFA e do CDI no período de 12 meses subsequentes ao primeiro dia de corte dos juros.

- No segundo ciclo de corte da Selic, de 18/10/2011 a 18/10/2012, o IHFA rendeu 14,57% (ou 156,5% do CDI).

- No terceiro ciclo de corte da Selic, de 18/10/2016 a 18/10/2017. o IHFA rendeu 14,33% (ou 126,6% do CDI).

- E, por fim, no quarto ciclo de corte da Selic, de 30/07/2019 a 30/07/2020, o IHFA rendeu 6,73% (ou 159,5% do CDI).

A média de retorno do IHFA nos últimos 4 ciclos foi de 163,35% do CDI!

Parece-me que, para quem tem o perfil moderado e/ou sofisticado, alocar uma parte dos recursos em fundos multimercados faz bastante sentido…

Principalmente para aplicações até 12 meses após o início da queda da Selic, para aproveitar esse histórico de destaque.

Uma oportunidade de fundo multimercado de alta volatilidade é o fundo Ibiuna Long Short, que rendeu 201% do CDI nos últimos 5 anos.

Esse fundo possui baixa correlação em relação ao Ibovespa e, por isso, é indicado para reduzir a volatilidade de uma carteira de renda variável.

E, para quem não quer investir em nada diferente de renda fixa, o que fazer? Para o investidor que deseja continuar na renda fixa, ainda temos excelentes opções.

Os investidores qualificados e profissionais poderão ter acesso a papéis – que estão em estruturação – de rentabilidade próxima a IPCA+9% a.a., prefixados de 14% a.a. e CDI + 4% a.a.

Nos pós-fixados, o CDI+ pode fazer mais sentido do que o % do CDI.

E, por fim, vai uma dica para os investidores que desejam comprar pós-fixados…

Em ambientes de queda dos juros, é mais vantajoso comprar ativos CDI+, que temos a remuneração do CDI mais uma taxa prefixada, se comparado a um pós- fixado que paga um % do CDI, por exemplo, 120% do CDI. Por que?

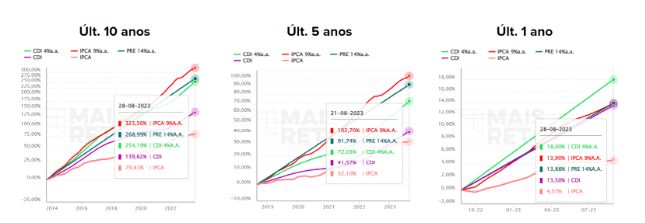

Observe o gráfico abaixo:

Vamos olhar para o exemplo de um investimento CDI + 4% a.a. Com a Selic/CDI em 13,25%, o retorno se torna 133,40% do CDI.

Quando a Selic/CDI estiver em 9% ao ano, esse mesmo investimento trará um retorno de 147,29% do CDI.

Ora, se você tem um título que rende 120% do CDI, independentemente do CDI subir ou cair, o rendimento será sempre de 120% do CDI.

No primeiro caso, pelo fato do rendimento ser composto também por uma taxa pré (de 4% nesse caso), teremos uma parte da rentabilidade “imune” à queda dos juros.

Bom, Investidor Inteligente, é fato que temos bastante trabalho a fazer.

Para manter a rentabilidade alta do portfólio – nesta queda da Selic – vale à pena dar uma boa olhada em todas as oportunidades que estão se abrindo.

Conte conosco para isso!

Por Denys Wiese, estrategista da EQI Investimentos