O Brasil saiu na frente na escalada dos juros pós-afrouxamento monetário devido à pandemia e é constantemente bem avaliado pela maneira como lidou com a inflação.

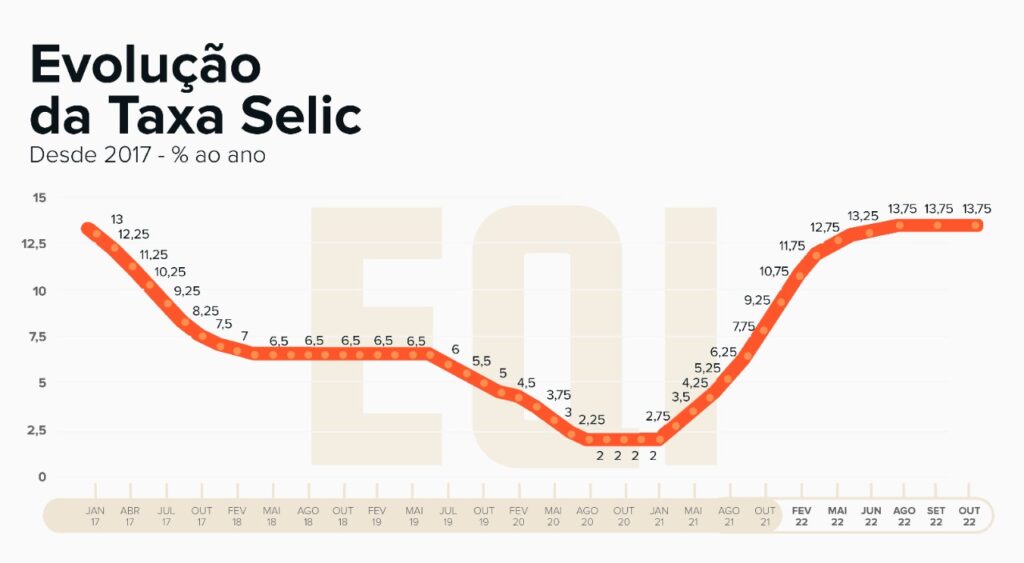

A Selic, taxa básica de juros, foi do piso histórico de 2% para 13,75%, em um espaço de tempo entre março de 2021 a outubro de 2022.

O mercado já vinha trabalhando com a projeção de um novo ciclo para os juros a partir de junho de 2023, prevendo quedas significativas para a Selic.

No entanto, o novo governo eleito, de Luiz Inácio Lula da Silva, já demonstra que será mais expansionista, dados os discursos e a proposta da chamada PEC da Transição, para abrigar o Bolsa Família fora do teto de gastos.

Com isso, o mercado já começa a rever expectativas. Agora, espera-se Selic no patamar de 13,75% ainda por mais tempo do que junho de 2023, ou até Selic mais alta do que isso.

Selic a 14% ao ano no Brasil é possível?

Para Denys Wiese, head de renda fixa da EQI Investimentos, uma Selic a 14% ao ano no Brasil é possível. “No entanto, vamos analisar se é ‘provável’ dentro do cenário atual. Assim como, quais seriam as implicações e os melhores ativos para o investidor”, destaca.

Para responder a isso, Wiese e Valter Manfro, head de operações estruturadas, comandaram o EQI Talks sobre o tema.

Se você perdeu a live, pode assistir aqui.

Como está o desempenho dos principais ativos até agora?

Outubro foi um mês considerado “forte” para os ativos de risco, com as ações brasileiras e americanas, small caps e bitcoin registrando altas expressivas, devido à crença de que os juros e a inflação estariam em um ponto de inflexão.

No entanto, Denys Wiese ressalta que o cenário em novembro mudou. “Os dados ainda são fracos para que a gente sustente essa hipótese com veemência. Por isso, permanecemos bem cautelosos em relação ao risco. Continuaremos com as carteiras com o foco em renda fixa, tanto no Brasil quanto no exterior”, indica.

Veja aqui o desempenho dos principais ativos em novembro:

- O que movimentou o mercado em novembro de 2022, leia também: BlockFi: mais um pedido de falência, na “espiral da morte” da FTX.

Cenário brasileiro é de muito ruído e incerteza no curto prazo

O head da EQI adverte que a fase atual ainda é altamente especulativa, principalmente quanto à formação da nova equipe econômica e as diretrizes que guiarão o novo governo eleito.

“É fato que as primeiras impressões não foram boas para o mercado, com a PEC da Transição e outras sinalizações que incitaram um temor fiscal. Sendo assim, o mercado vem punindo ao cobrar juros cada vez mais altos”, explica.

De acordo com ele, o cenário de juros elevados se tornou mais provável na análise dos investidores no período que se seguiu às eleições.

“O mercado passou a precificar o carrego (média) do CDI para janeiro de 2024 em torno de 14%. Isso significa que o mercado está precificando uma Selic superior a 14%, algo no patamar entre 14,50% e 14,75%”, aponta.

Conforme o gráfico acima mostra, no período pré-eleitoral, a projeção do mercado para a Selic terminal de 2023 estava abaixo de 11,5%. Agora, a curva está mais perto de 14%.

“As sinalizações equivocadas do novo governo de que responsabilidade fiscal seria algo secundário, assustaram o mercado, e imediatamente deslocaram a curva de juros”, reforça Wiese.

Sem sinalizações claras, o que fará preço no mercado?

O head da EQI indica que o investidor deve fazer um encadeamento lógico de todas as informações sobre os desdobramentos políticos e econômicos que tem recebido nas últimas semanas.

“A grande preocupação deve ser quanto ao gasto público nos próximos anos. Por isso, os assuntos PEC da Transição e quem será o próximo Ministro da Fazenda ‘fazem preço’ no mercado”, aponta.

De acordo com ele, assim que definidas essas questões, o mercado passará a calcular a necessidade de superávit primário que o Brasil terá que fazer nos anos futuros e tentar estimar até onde a relação dívida/PIB pode crescer.

“Se a dívida for muito elevada, o Brasil se torna um devedor pior e os investidores passam a cobrar maiores juros. Maior juro significa um custo da dívida mais alto e esse custo diminui o orçamento disponível. Logo, pode-se entrar num ciclo vicioso rapidamente”, alerta Wiese.

Ele aponta que todas as estimativas com os gastos, superávit, dívida e PIB são transmitidas para o mercado cambial, refletindo no humor dos investidores e agentes do mercado com efeitos no preço da moeda.

O head da EQI aponta que se o dólar se mantiver alto, haverá um problema de maior inflação. “Isso afeta diretamente a formação de preços no Brasil, pois muitos dos nosso produtos são comprados ou cotados no exterior como o trigo, soja e componentes industriais”, resume.

Mas, ele lembra que, apesar do cenário atual ser de incertezas, isso não fez o dólar ir além de R$ 5,50 nessas últimas semanas.

Por fim, com as projeções de inflação em “mãos”, o mercado, os investidores e o Banco Central passarão a calcular a Selic necessária, para manter ou levar o IPCA para a meta de inflação.

“São inúmeras interações, cálculos conscientes ou inconscientes acontecendo a todo minuto e os preços de mercado são a expressão do resultado coletivo desses cálculos”, justifica.

Selic acima de 14%? O que esperar?

Se o cenário é de incerteza, o mercado trabalha com projeções. E nesse sentido, Wiese aponta que existe um viés de análise, mesmo que ainda fraco, que indicaria uma Selic acima de 14% em 2023.

Ele explica que o Banco Central possui um modelo que calcula qual deveria ser a Selic da próxima reunião. Tal modelo se baseia na Selic atual, na Selic neutra e no diferencial entre o IPCA esperado e a meta.

“A EQI Asset, ao rodar esse modelo, chegou à conclusão de que para a Selic subir além de 14% a.a., as expectativas do IPCA 2023 precisam subir 120 bps, e ir até 6,22%”.

No entanto, ele lembra que a expectativa de IPCA para 2023 saiu de 4,94% para 5,02% nas últimas semanas, o que é considerado um aumento leve, apesar do cenário ainda incerto.

Para ele, o câmbio tem a ver com isso. “Estima-se que a cada 10% de alta ou queda do dólar, temos a correspondência do aumento ou queda de 1 ponto percentual no IPCA. E, mesmo com todos os ruídos no mercado, o câmbio também pouco subiu”, observa.

“Na data de 29 de novembro, tínhamos um dólar em R$ 5,29. Ao utilizarmos a proporção dólar x IPCA, para que o IPCA suba 120 bps, o dólar precisaria subir 12%. E isso significa um ponto de chegada em R$ 5,29 x 1,12 = R$ 5,92”, esclarece.

Dessa forma, Wiese resume que para que o IPCA suba até onde precisa subir, segundo o modelo do Banco Central, o dólar precisaria passar da casa dos R$ 6. E, para isso acontecer, as expectativas precisarão se deteriorar bastante.

“Portanto, somente com os dados que temos hoje, com as informações que estão disponíveis no momento, é bastante improvável que a Selic vá além do patamar atual. O que pode acontecer é um atraso na queda, que antes era prevista para junho de 2023, passe para setembro ou outubro”, sintetiza.

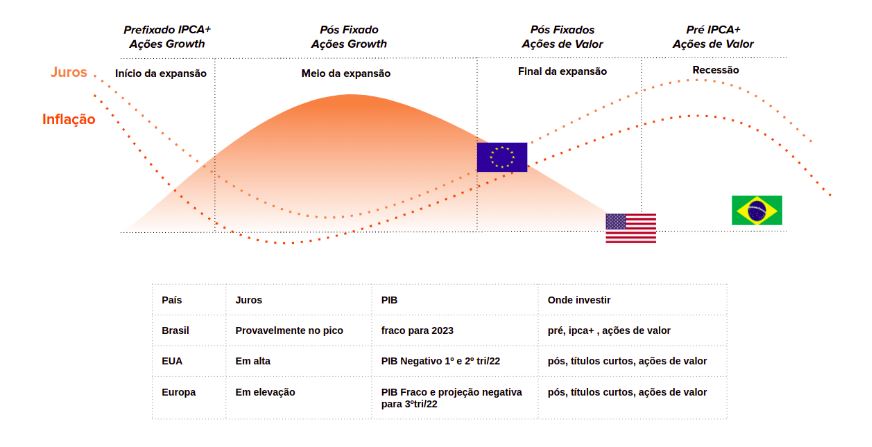

De olho na economia americana

Outro fator relevante para os investidores brasileiros é acompanhar a evolução da economia dos EUA. Como vimos, no mês de novembro, por exemplo, o SP 500 subiu 5,37% impulsionado pela crença do mercado de que a curva de juros já está indicando o topo.

“Os dados de inflação, de fato, estão melhores. Porém, o Fed (Banco Central americano) vem adotando tom “hawkish” (de aperto monetário) em seus discursos, demonstrando para o mercado que ainda não é a hora de aliviar nos juros. Ao que tudo indica, o início da queda só deve vir no início de 2024. Sendo assim, teremos um ano de 2023 inteiro com juros ainda altos, o que não favorece os ativos de risco”.

O gráfico abaixo mostra que a taxa anual vem caindo nos últimos meses:

Para ele, a “pernada” positiva do SP500 pode ter vindo da expectativa de alívio da curva de juros. Porém, tem uma boa parte da crise, que, possivelmente, ainda não foi precificada: a queda dos lucros das empresas.

“A recessão veio tímida até agora e os lucros das empresas pouco cederam. Com juros no patamar que devem chegar em torno de 5% muitas empresas ainda devem sofrer com esmagamento das margens de lucro. É aí que pode vir uma segunda ‘pernada’, mas de queda. O fato é que ainda devemos ter cuidado com alocações de risco nos EUA e no exterior”, ressalta Wiese.

Onde investir agora?

A estratégia parte do perfil de investidor. Os investidores conservadores podem alocar 50% em pós-fixados, 25% em ativos atrelados à inflação e 25% em pré-fixados.

“Na janela da renda fixa, temos CDBs pagando atualmente 15% a 16% a.a. de rentabilidade e títulos IPCA+ entre 6% a 6,5%. Já nos pós-fixados, há oportunidades pagando 130% e 140% do CDI”, avalia Valter Manfro, head de operações estruturadas.

Para quem tem perfil moderado, a alocação está em 60% em renda fixa, sendo 20% em pós-fixados, 20% em IPCA+ e 20% em pré-fixados. “Neste perfil, a janela está em fundos multimercados, 15% de exposição em ações e 10% em investimentos no exterior”, comenta Manfro.

Já para os investidores com perfil sofisticado, a alocação é de 50% em renda fixa, sendo 15% em pós-fixados, 20% em IPCA+ e 15% em pré-fixados. “Os outros 10% vão para multimercados, 25% no mercado de ações e 15% em investimentos no exterior. Mesmo quem tem perfil sofisticado, mas não está confortável em investir em ações no momento, pode alocar mais peso na renda fixa e ir rebalanceando a carteira para a renda variável aos poucos, conforme acomodação do cenário macro-econômico”, observa o head da EQI.

- Você conhece seu perfil investidor? Faça o teste aqui!

Oportunidades EQI Investimentos

“No curto prazo, teremos emissões bancárias em CDBs de 5 anos a taxas 16% a.a. (1,24% a.m). Em crédito privado, as oportunidades estão em investimentos com taxas aproximadas de IPCA+7% a.a. (1,05% a.m) isento de imposto de renda. Em fundos fechados, teremos investimentos com taxa aproximada de CDI+3,75% a.a. (1,38% a.m)”, destaca Valter Manfro.

Para aproveitá-las, além de respeitar o perfil investidor, é preciso ter recursos livres disponíveis, destaca Manfro. Ele lembra aos investidores alguns produtos oferecidos pela EQI em novembro e que se esgotaram em pouco tempo, conforme quadro abaixo.

“A dica para o investidor é ter recursos livres para aproveitar as oportunidades e manter o foco na diversificação. Assim, ele estará bem alocado, seja qual for o cenário político econômico”, ressalta Denys Wiese.

Conheça todas as oportunidades assista a live.

- Para entender como a Selic a 14% vai mexer com seus investimentos, aproveite e fale, agora mesmo, com um assessor da EQI.