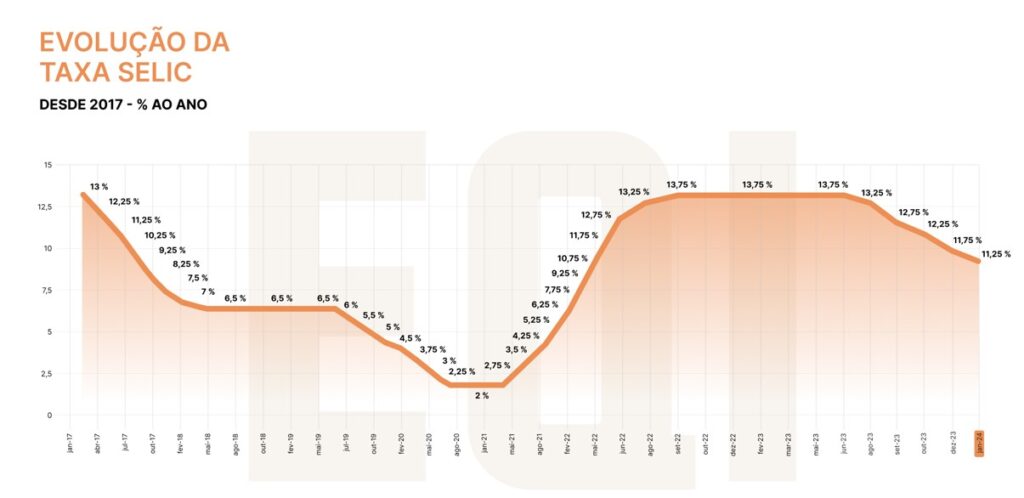

Na ata de sua 260ª reunião, realizada dias 30 e 31 janeiro, o Comitê de Política Monetária (Copom) do Banco Central reafirmou a decisão de reduzir a taxa de juros, Selic, em 50 pontos-base (de 11,75% para 11,25%) e que a estratégia é compatível com o que se espera para a convergência da inflação para a meta de 2024 e 2025.

O Copom avalia que, na conjuntura atual, o processo desinflacionário tende a ser mais lento, com expectativas de inflação com reancoragem apenas parcial e um cenário global desafiador, demandando “serenidade e moderação na condução da política monetária”.

“O Comitê reforça a necessidade de perseverar com uma política monetária contracionista até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas”, afirma a autoridade monetária.

Novas reduções de mesma magnitude à frente

O Copom também voltou a reafirmar o que já havia dito no comunicado pós-decisão que levou a Selic a 11,25%: em se confirmando o cenário esperado, podem ser esperadas reduções de mesma magnitude nas próximas reuniões.

O Copom acredita que este ritmo, de cortes de 50 pontos a cada reunião, é apropriado para manter a política monetária contracionista necessária para o processo desinflacionário.

Quando serão as próximas reuniões do Copom

- 19 e 20 de março;

- 7 e 8 de maio;

- 18 e 19 de junho;

- 30 e 31 de julho;

- 17 e 18 de setembro;

- 5 e 6 de novembro;

- 10 e 11 de dezembro.

Até onde vai a Selic?

Na média das expectativas do mercado, captada pelo Boletim Focus, do Banco central, semanalmente, a Selic deve alcançar 9% em 2024.

Para a EQI Asset, a taxa básica de juros deve chegar a 9,25% – patamar que alcançaria em mais quatro reuniões, ou seja, final de julho, se o ritmo for mesmo mantido.

Na ata, no entanto, o Copom deixa em aberto a questão. Afirma que “a magnitude total do ciclo de flexibilização ao longo do tempo dependerá da evolução da dinâmica inflacionária, em especial dos componentes mais sensíveis à política monetária e à atividade econômica, das expectativas de inflação, em particular daquelas de maior prazo, de suas projeções de inflação, do hiato do produto e do balanço de riscos”.

Qual a meta de inflação?

A meta de inflação é de 3% para 2024 e 2025, com intervalo de tolerância de 1,5 ponto porcentual para cima ou para baixo – ou seja, a inflação pode variar de 1,5% até 4,5%.

Se a inflação ao final do ano se situar fora do intervalo de tolerância, o presidente do BC tem de divulgar publicamente as razões do descumprimento, por meio de carta aberta ao Ministro da Fazenda, presidente do CMN, contendo descrição detalhada das causas do descumprimento, as providências para assegurar o retorno da inflação aos limites estabelecidos e o prazo no qual se espera que as providências produzam efeito.

Vale explicar que o regime de metas para a inflação é o conjunto de procedimentos para garantir a estabilidade de preços no país.

No Brasil, a meta para a inflação é definida pelo Conselho Monetário Nacional (CMN) e cabe ao Banco Central (BC) adotar as medidas necessárias para alcançá-la. O índice de preços utilizado como referência é sempre o Índice Nacional de Preços ao Consumidor Amplo (IPCA), calculado pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

Ter metas de inflação definidas reduz incertezas e melhora a capacidade de planejamento das famílias, empresas e governo.

Ata do Copom: Cenário no Brasil

Segundo o Copom, no Brasil, observa-se moderação no crescimento econômico, mas com resiliência no consumo das famílias.

O mercado de trabalho segue aquecido e com aceleração nos rendimentos reais, embora o mercado tenha apresentado alguma moderação na margem.

E a inflação ao consumidor segue a trajetória esperada de desinflação.

No entanto, o comitê notou que há alguns aspectos na dinâmica inflacionária recente que requerem maior atenção, como a inflação de serviços.

“Notou-se que um mercado de trabalho mais apertado, com reajustes salariais acima da meta de inflação, pode potencialmente retardar a convergência da inflação, impactando notadamente a inflação de serviços e de setores mais intensivos em mão de obra”.

“Em contraposição, uma recomposição favorável de preços relativos, uma dinâmica benigna de commodities ou uma menor inflação de serviços poderiam potencialmente contribuir para um processo desinflacionário mais célere”.

O comitê também informa que já incorporou nas suas projeções uma elevação de preços em função do fenômeno do El Niño e monitora os impactos da reversão do fenômeno.

Expectativas seguem desancoradas: fatores de risco

As expectativas de inflação seguem desancoradas e são um fator de preocupação, afirma o Copom.

“O Comitê avalia que a redução das expectativas requer uma atuação firme da autoridade monetária, bem como o contínuo fortalecimento da credibilidade e da reputação tanto das instituições como dos arcabouços fiscal e monetário que compõem a política econômica brasileira”.

Nos cenários de risco para a alta da inflação, o Copom cita:

- uma maior persistência das pressões inflacionárias globais;

- uma maior resiliência na inflação de serviços do que a projetada em função de um hiato do produto mais apertado.

Dentre os riscos de baixa, o Copom cita:

- uma desaceleração da atividade econômica global mais acentuada do que a projetada;

- os impactos do aperto monetário sincronizado sobre a desinflação global se mostrarem mais fortes do que o esperado

Ata do Copom: Cenário externo

O ambiente externo segue volátil, diz o Copom, marcado pelo debate sobre o início do processo de flexibilização da política monetária nas principais economias e por sinais de queda de núcleos de inflação, que ainda permanecem em níveis elevados em diversos países.

Os bancos centrais das principais economias permanecem determinados em promover a convergência das taxas de inflação para suas metas em um ambiente marcado por pressões nos mercados de trabalho. “O Comitê avalia que o cenário segue exigindo cautela por parte de países emergentes”, enfatiza a ata do Copom.