O Banco BTG Pactual (BPAC11) publicou, nesta manhã, o relatório que traz os resultados obtidos pela Santos Brasil (STBP3) no 1TRI22, recomendando a compra dos ativos da empresa pelo preço alvo de R$ 11,00.

De acordo com o documento, os números da Santos Brasil no período foram sólidos, com receita líquida de R$ 440 milhões (alta de 40% a/a), em linha com as estimativas da instituição financeira. Já o EBITDA da companhia totalizou R$ 179 milhões, valor que representa uma alta de 69% a/a e está 6% acima da projeção do BTG.

O relatório aponta que a margem do EBITDA para o trimestre da Santos Brasil foi decente, alcançando 41% – a estimativa do BTG era de 39% e o resultado obtido no 4TRI21 foi de 39%. Neste período, o lucro líquido da companhia foi de R$ 94 milhões. No trimestre anterior foi de R$ 31 milhões e a instituição financeira projetou R$ 77 milhões.

Capex cai, mas margens melhoram em todos os negócios

A receita líquida consolidada da Santos Brasil no 1TRI22 teve um crescimento de 40% a/a, encerrando o período em R$ 440 milhões, apesar de as operações de cais e a armazenagem terem caído em 5% a/a e 24% a/a respectivamente.

O aumento da receita líquida da empresa é explicado pelos tíquetes médios mais fortes em todas as unidades de negócios, sobretudo na Tecon Santos, em virtude das renegociações contratuais com os clientes.

Desta maneira, a margem EBITDA obteve, neste período, aumento significativo de 41% a/a (acréscimo de 7p.p. a/a), o melhor resultado da empresa desde o ano de 2013. Este foi impulsionado por melhorias em todos os segmentos, tais como:

- Aumento de 46% para 49% nas margens dos terminais portuários;

- Crescimento das margens das operações logísticas de -2,5% para 24%;

- Aumento de 55% para 63% nas margens dos terminais de veículos da Santos Brasil.

O capex bruto da empresa, no entanto, caiu para R$ 47 milhões (no último trimestre de 2021, o valor foi de R$ 56 milhões), enquanto a dívida líquida/EBITDA UDM no 1TRI22 foi de -1,5x (estável t/t). O BTG considera a posição da Santos Brasil bastante confortável.

BTG continua recomendando a compra de ações da Santos Brasil

Segundo o relatório do BTG, os números obtidos pela empresa nos meses de março e abril mostram que existe uma tendência de que o desempenho do volume melhore ao longo do ano; isso poderá levar um crescimento de meio dígito para 2022. O banco afirma, ainda, que espera “mercado aprove o desempenho positivo da Santos Brasil no primeiro trimestre, o que reforça o forte impulso da indústria no curto prazo.”

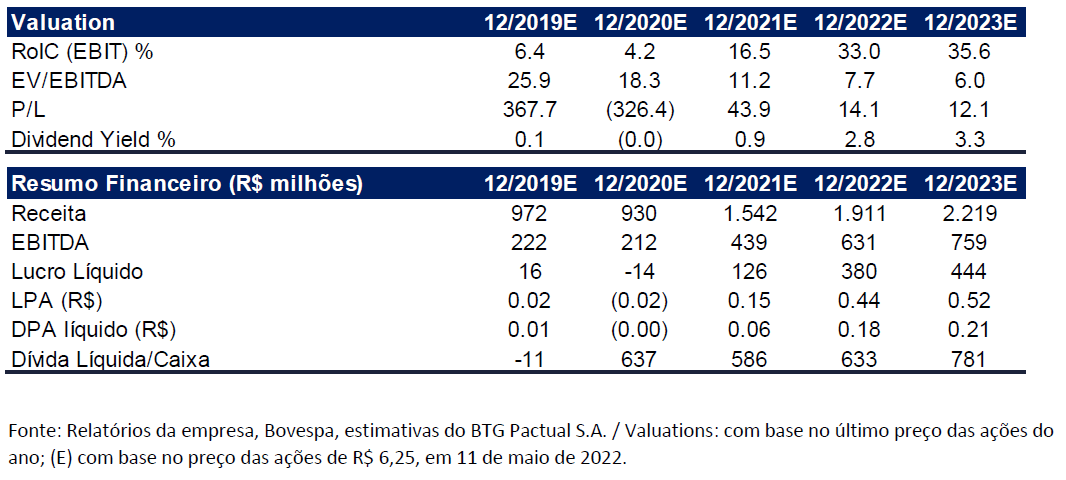

Assim, de acordo com o documento, a Santos Brasil continua sendo a principal escolha do BTG em infraestrutura a um EV/EBITDA 2022 barato de 7,7x e implicando uma TIR de 7%, STBP3.

- Quer entender a melhor forma de investir em empresas como a Santos Brasil (STBP3)? Preencha este formulário e um assessor da EQI Investimentos entrará em contato para tirar suas dúvidas e mostrar as melhores aplicações disponíveis!