A EQI Research divulgou a atualização da sua carteira recomendada de dividendos para julho de 2025, com mudanças relevantes na composição dos ativos.

A principal novidade é a inclusão de Klabin (KLBN11), além do aumento da participação em Eletrobras (ELET6). Ao mesmo tempo, foram retiradas as ações do Banco do Brasil (BBAS3) e houve redução na exposição em CPFL Energia (CPFE3).

Além da nova composição, o relatório mensal traz uma análise do cenário macroeconômico, os destaques de performance das ações selecionadas e o cronograma atualizado de dividendos.

O cenário externo permanece favorável para ativos de países emergentes, apoiado pela desvalorização do dólar e por um movimento global de realocação de recursos para fora dos Estados Unidos.

No ambiente doméstico, a bolsa brasileira sustenta sua trajetória de valorização, mesmo diante da pressão sobre commodities. A EQI Research avalia que a possibilidade de mudança no comando do Executivo federal vem ganhando força com a queda de popularidade do governo atual, fator que, segundo a casa, já começa a ser precificado pelos investidores.

Carteira de dividendos para julho

Os analistas João Zanott e Nicolas Merola, responsáveis pela carteira, explicam que os ajustes de julho têm como objetivo realocar posições diante de mudanças nas perspectivas de risco e retorno.

“Estamos promovendo ajustes relevantes na carteira, com a retirada da posição de 5% em Banco do Brasil e a redução de 5% na alocação em CPFL Energia, para abrir espaço à entrada de um novo ativo e ao aumento da participação em Eletrobras”, afirmam os analistas.

Segundo eles, o Banco do Brasil enfrenta um cenário de deterioração nos resultados, especialmente por conta da elevação da inadimplência no segmento do agronegócio. No caso da CPFL, a equipe segue vendo uma tese consistente, mas considera que o valuation atual ficou menos atrativo. Estimativas do BTG Pactual indicam que a ação negocia com uma taxa interna de retorno (TIR) de cerca de IPCA + 8,7%.

Já a Eletrobras (ELET6) teve sua participação elevada de 10% para 15%, tornando-se a principal aposta do portfólio no setor de utilidades públicas.

“A companhia negocia com TIR estimada em torno de IPCA + 13%, segundo o BTG Pactual, e possui diversos gatilhos de curto prazo que podem impulsionar o papel”, dizem os analistas.

Klabin surge como aposta estratégica

A entrada de Klabin (KLBN11) marca o reforço da estratégia da carteira em ativos com perfil defensivo e bom histórico de distribuição.

“Vemos um ponto de entrada atrativo para Klabin, com potencial de valorização e fundamentos sólidos. A desalavancagem em curso amplia a capacidade da empresa de manter dividendos consistentes”, destaca a EQI.

A companhia atua de forma integrada, da base florestal ao produto final, o que contribui para eficiência operacional e controle de custos. Com 23 unidades industriais, é a maior produtora de papéis para embalagens do Brasil, com forte presença em segmentos como celulose fluff e sacos industriais.

Apesar da pressão sobre os preços internacionais da celulose, a EQI Research vê um horizonte promissor, apoiado por megatendências como:

- substituição do plástico por materiais sustentáveis,

- envelhecimento populacional,

- maior demanda por higiene pessoal,

- expansão do comércio eletrônico.

Além disso, as ações de Klabin estão sendo negociadas a múltiplos abaixo da média histórica, o que, na visão dos analistas, indica potencial de reprecificação conforme os fundamentos evoluam. Outro diferencial é o portfólio de terras florestais, considerado um ativo estratégico e uma reserva de valor relevante.

Riscos monitorados

Entre os riscos mapeados para a tese de Klabin, a equipe destaca a possibilidade de uma sobreoferta global de celulose, desafios em projetos de capital intensivo e impactos de uma desaceleração da economia doméstica sobre o consumo de papel e embalagens.

Apesar disso, a avaliação é que os fundamentos robustos, aliados a ativos estratégicos e tendências estruturais de demanda, sustentam a recomendação positiva.

Carteira EQI Dividendos – julho 2025

Destaque de dividendos

Os pagamentos de dividendos previstos para julho registraram recuo. Entre as distribuições programadas, estão:

Segundo a EQI Research, os próximos meses tendem a apresentar volumes mais modestos de dividendos. No entanto, a expectativa é de que os pagamentos se intensifiquem no final do ano e no início de 2026, especialmente com a definição de resultados anuais e eventuais distribuições extraordinárias.

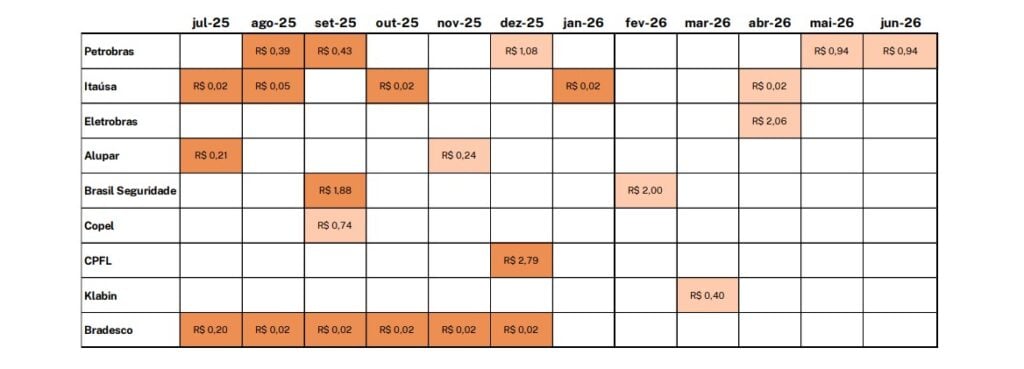

Calendário de dividendos

Destaques de performance

O principal destaque positivo do mês foi a Petrobras (PETR4), com valorização de 10,8%. O desempenho foi impulsionado pela recuperação dos preços do petróleo no mercado internacional e pela perspectiva de dividendos extraordinários ainda este ano.

Também registraram altas relevantes:

- Bradesco (BBDC4): +5,26% — com o papel beneficiado por expectativas positivas para os resultados do segundo trimestre de 2025;

- Alupar (ALUP11): +2,19% — favorecida pelo desfecho de uma arbitragem envolvendo linha de transmissão, considerada melhor do que o esperado pelo mercado.

Entre os desempenhos negativos, destacaram-se:

De acordo com os analistas da EQI, o recuo foi influenciado por revisões nas projeções de preços de energia, levemente mais baixos. No entanto, a equipe avalia que a queda se trata de uma correção técnica, após a forte valorização observada no setor de utilidades nos meses anteriores.

Para ler o relatório completo, clique no botão abaixo.