O banco BTG Pactual (BPAC11) divulgou nesta quinta-feira (24) novo relatório sobre a PetroRio (PRIO3), mantendo a recomendação de compra e subindo o preço-alvo de R$ 37 para R$ 58 para daqui a 12 meses.

O preço-alvo representa um potencial de valorização de 58,88% em relação ao preço dos papéis no fechamento desta quinta, a R$ 36,51, alta de 3,52% em relação à véspera. No ano, as ações já acumulam valorização próxima de 80%.

- Você já tem sua conta de investimentos da EQI? Clique aqui e abra agora mesmo!

Justificativa para o aumento do preço-alvo

“A última vez que revisamos os números do PRIO foi em agosto, mas desde então muitas conquistas operacionais foram alcançadas e as perspectivas para Frade e Albacora Leste (ABL) melhoraram”, apontam os analistas no novo relatório, apontando os seguintes fatores:

a produção atual de petróleo como ponto de partida para 2023;

novas campanhas de perfuração da fase 2 do programa de revitalização de Frade;

menores custos de extração consolidados

“Estamos convencidos de que nossas estimativas anteriores eram muito conservadoras. Estamos, portanto, aumentando as projeções enquanto reiteramos nossa visão otimista sobre a tese de investimento”, prossegue o banco em seu relatório.

- Baixe os materiais gratuitos da EQI.

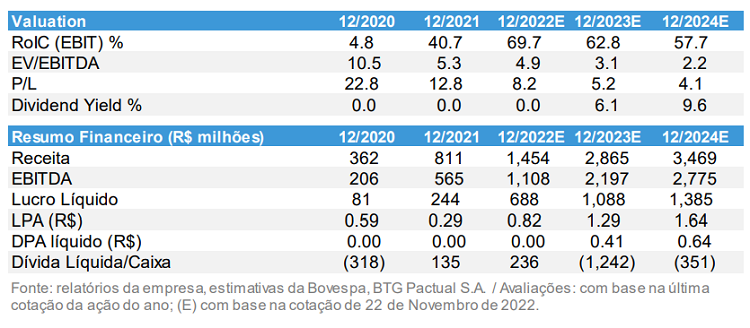

Otimismo quando à capacidade de execução

As revisões de EBITDA de 16% e 3% (em USD) para 2023 e 2024 refletem expectativas mais fortes para as operações (produção de petróleo e mais eficiência de custo/capex), não preços de petróleo mais altos. “Na verdade, cortamos nossas estimativas de Brent para 2023 e 2024 de US$ 100/bbl e US$ 90/bbl para US$ 85/bbl em ambos os anos”, explicam os analistas.

As novas previsões também refletem uma produção total de 94 kboe/d e custos de extração de US$ 11,8/bbl no próximo ano, que parecem altamente viáveis mesmo após a incorporação de Albacora.

- Fundos imobiliários ou imóveis? Baixe nossa planilha comparativa e escolha o melhor investimento.

Crescimento orgânico, fusões e aquisições e recompras de ações estão na mesa

Além do esperado crescimento da produção orgânica a ser entregue com a revitalização de Frade e ABL, o fato de a PRIO encerrar 2023 com alavancagem de 0,6x Div. Liquida/EBITDA permite sonhar com novas fusões e aquisições sem ter que fazer uma oferta de ações.

Parque das Conchas e Peregrino são os alvos mais óbvios, mas se nenhum deles for adquirido, a PRIO poderá em breve devolver muito valor aos acionistas por meio de um programa de recompra de ações ou pagamento de dividendos mais ousado.

A Petrorio permanece barata e é negociada a 3,1x e 2,1x EV/EBITDA em 2023 e 2024 com base nas premissas de brent acima. O ativo é negociado a múltiplos de reservas mais altos, mas com um ótimo histórico de execução e mais visibilidade na geração de caixa no curto prazo, o prêmio é merecido. “Nosso novo preço-alvo de R$ 58 (de R$ 37) oferece 64% de retorno e inclui o VPL do prejuízo acumulado da Dommo, bem como uma taxa de manuseio de US$ 15/bbl relacionada a 36% da produção futura da Wahoo”, conclui o texto.

Quer investir em empresas de Petróleo & Gás como a PetroRIo (PRIO3)? Preencha este formulário e um assessor da EQI Investimentos vai entrar em contato para tirar suas dúvidas. Aproveite e abra agora mesmo sua conta de investimentos!