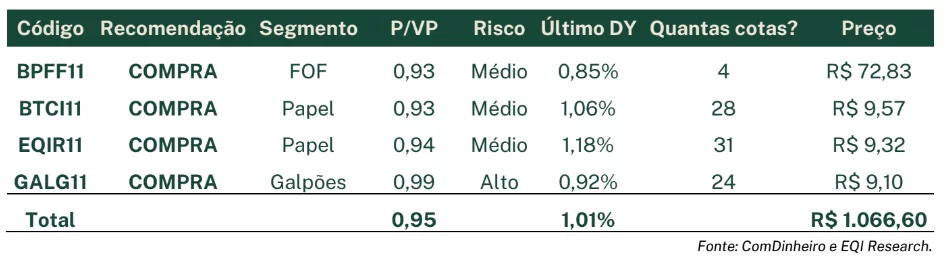

A Carteira 200 de FIIs, criada pela EQI Research como sugestão para quem quer começar a investir em Fundos Imobiliários com um valor relativamente pequeno, acumulou um rendimento de 3,18% no mês de agosto, com recebimento de R$ 8,74 em dividendos, alcançando um dividend yield médio (relação entre o valor dos proventos e o valor de mercado do fundo no anúncio do pagamento) de 1,01%.

“Estamos nos aproximando de uma fase de crescimento orgânico da carteira, ou seja, quando apenas os dividendos recebidos já são suficientes para adquirir novas cotas. Neste mês, apenas com os dividendos mais o caixa remanescente do mês anterior já seriam suficientes para adquirir uma cota de BTCI11, EQIR11 ou GALG11.”, afirma Carol Borges, analista de FIIs da EQI Research e responsável pela montagem e pelas escolhas da carteira.

Como o nome diz, a ideia da Carteira 200 é acumular patrimônio a partir da compra de cotas de fundos imobiliários no valor aproximado de R$ 200 e aumentar o investimento a cada mês, com aportes mensais similares ao inicial e reinvestimento dos dividendos distribuídos pelos fundos.

A Carteira 200 é composta por quatro FIIs, balanceando a exposição setorial com a inclusão de fundos de recebíveis imobiliários (também chamados de “fundos de papel”) com boa qualidade de crédito, dois fundos “de tijolo” (investem diretamente em imóveis, como galpões logísticos, por exemplo), e um fundo de fundos (que investem em outros FIIs).

Os destaques em pagamento de dividendos ficaram com os fundos de papel. O EQIR11 apresentou uma rentabilidade de 1,18%, seguido pelo BTCI11, com DY de 1,06%. “Espera-se que os FIIs de papel sejam os maiores pagadores de dividendos e que mantenham o valor de mercado relativamente constante”, explica Carol.

O EQIR11 também se destacou na rentabilidade, com desempenho acumulado de 6,89% no período. “A alta pode ser justificada pela redução no desconto com que o FII vem sendo negociado frente ao valor patrimonial (VP). O VP dos fundos de papel é uma boa métrica de precificação para portfólios saudáveis, sendo preferível realizar aquisições com a relação P/VP menor do que a unidade”, explica a analista.

A tendência, segundo Caro Borgesl, é que, conforme o fundo entregue bons resultados, o valor de mercado convirja para o valor patrimonial, como vem acontecendo com o EQIR11. Já o GALG11 foi o destaque negativo, com queda de 0,11%.

Carteira 200: decisões para o mês de setembro

O novo caixa disponível para aporte é de R$ 209,60, valor que inclui o aporte de R$200, os proventos recebidos de R$ 8,74 e o caixa remanescente do mês anterior, de R$ 0,86. O aporte será feito da seguinte forma:

- 1 cota de BPFF11

- 4 cotas de BTCI11

- 5 cotas de EQIR11

- 5 cotas de GALG11

Sobrou ainda um caixa remanescente de R$ 7,06, que será utilizado no próximo mês.. O objetivo é fazer com que a proporção de BPFF na carteira não fique muito elevada e aumentar a participação do segmento de galpões logísticos, que se mostra promissor diante do cenário de queda da Selic, previsto para o segundo semestre.

Para ter acesso ao relatório completo da Carteira 200 de FIIs, basta cadastrar-se gratuitamente na EQI Research e poder ver outras recomendações e análises detalhadas de investimentos assinadas pelo time de especialistas da casa.

Carteira 200 de FIIs: análise dos fundos escolhidos

Brasil Plural Absoluto Fundo de Fundos (BPFF11)

A respeito do FOF presente na Carteira 200, Carolina Borges afirma que o BPFF11 segue atuando com o objetivo de trazer uma diversificação imediata, dividido entre papel (46% do patrimônio líquido) e tijolo (54% do patrimônio líquido), com uma carteira focada em ativos de qualidade.

Mas ela reitera o alerta de que os FOFs são mais sujeitos à volatilidade do mercado de Fundos Imobiliários. “É um ativo que irá apresentar correlação com o IFIX, geralmente com variações mais fortes, tanto positivas quanto negativas”, aponta..

BTG Pactual Fundo de CRI (BTCI11)

O BTCI11 apresenta hoje 76% da carteira formada por CRIs indexados a IPCA (76% do PL) ou CDI (20% do PL), com predominância dos segmentos residencial, logístico e shopping. “É uma boa diversificação entre indexadores e segmentos, sem assumir um risco de crédito elevado e uma aquisição com cerca de 11% de desconto em relação ao valor patrimonial que poderá potencializar o retorno no médio prazo”, explica a analista da EQI Research.

Como ponto de alerta, ela explica que o fundo tem cerca de R$ 77 milhões em ativos de liquidez, montante que deve ser alocado de forma mais eficiente nos próximos meses. “Mesmo que o carrego não esteja oneroso para o FII no momento, busca-se um retorno superior em ativos de risco”, explica Carol.

EQI Recebíveis Imobiliários (EQIR11)

O fundo tem 88% de exposição ao IPCA, com um cupom médio de 8,8% ao ano, em linha com o nível de risco assumido. Possui boa diversificação setorial, com predominância do segmento de varejo e devedores como Oba, Quero-Quero e Pague Menos. “O atual nível de desconto do FII (cerca de 13% frente ao valor patrimonial) também potencializa o retorno

no médio prazo”, explica.

Como ponto negativo, o fundo tem baixa média de liquidez diária, o que torna menos atrativa a negociação para quem busca lucro rápido. “No entanto, para o propósito apresentado aqui, a liquidez atenderia a maioria dos investidores. O segmento de loteamentos é um ponto de alerta para exposição, que carrega um maior risco operacional”, diz Carol.

Guardian Logística (GALG11)

O fundo hoje tem 100% de contratos atípicos, com prazo médio remanescente de cerca de 9 anos, todos reajustados pelo IPCA. “Esta característica é positiva porque traz previsibilidade para o fluxo de caixa”, avalia Carol, citando entre os inquilinos BRF, Air Liquide e Souza Cruz.

O GALG11, contudo, tem 38% de alavancagem (dívida sobre o total do patrimônio líquido), mas sob controle. “Os prazos de liquidação das dívidas coincidem com o vencimento dos contratos, com o mesmo indexador de correção (IPCA), ou seja, também com certa previsibilidade, mas é um valor elevado que deve ser monitorado”, conclui a analista da EQI Research.