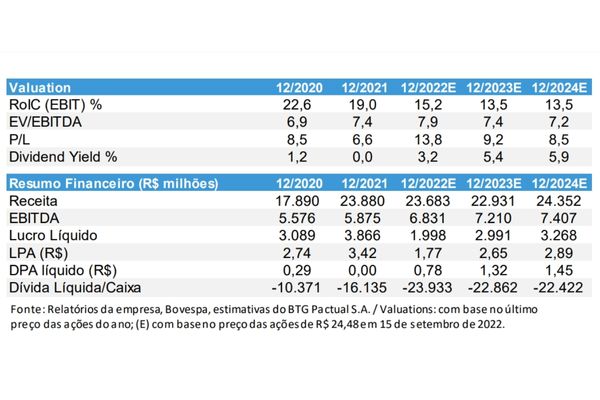

Na última sexta-feira (16), a equipe de research do BTG Pactual (BPAC11) divulgou um relatório sobre as conclusões das informações disponibilizadas pela Equatorial (EQTL3) na Investor Day do dia 15 de setembro. O banco de investimentos recomendou a compra das ações pelo preço-alvo de R$ 27 em 2023.

Atualmente, a Equatorial está cotada a R$ 24,50. Logo, o potencial de valorização é de 9,25%. Em 2022, o papel da empresa do setor de energia avançou 10,55%.

Durante o evento, o BTG informou que a administração da EQTL divulgou as principais conquistas dos últimos anos e os detalhes sobre a sua estratégia de crescimento. Diante disso, a recomendação de compra é baseada no forte histórico de turnaround de distribuidoras e boa disciplina de capital.

“A EQTL apresentou os retornos efetivos de alguns de seus ativos versus o que foi modelado em seu plano de negócios original: 3x para SPVs, 1,5x para Ceal e Cepisa, e 6x para CEEE”, citam os analistas João Pimentel, Gisele Gushiken e Luis Mollo.

Equatorial (EQTL3): olhar mais atento sobre Ceal e Cepisa

O relatório mostra que a Ceal concluiu a primeira fase de seu turnaround. Em março de 2019, a Equatorial promoveu uma queima de caixa com as altas perdas de energia, indicadores de qualidade abaixo da média (DEC e FEC) e um quadro de funcionários inflacionado. Este movimento gerou um Ebtida negativo.

Em três anos e meio, a EQTL se tornou uma boa pagadora de dividendos, com melhor avaliação nos indicadores de qualidade, menores perdas e redução de quadro de funcionários, reduzindo a relação PMSO/consumidor em 23%.

“O RAB inicialmente previsto na licitação vencedora da EQTL pela Ceal era de R$ 444 milhões, e já atingiu R$ 1,35 bilhão, levando o EV/RAB da aquisição de 1,7x para 1,4x. A Cepisa, gerida pela EQTL desde Out18, também melhorou os seus indicadores de qualidade e redução de custos, mas principalmente as suas perdas de energia (de 24,3% em 2018 para 18,9% no 2T22)”, explicam os analistas.

Entretanto, ainda que houve uma melhora nos desenvolvimentos positivos, os indicadores de qualidade, perdas e redução de custos da Cepisa ainda precisam melhorar.

Atualizações sobre os turnarounds de CEEE e CEA

A CEEE concluiu seu plano de demissão voluntária em julho, com a redução de 50% no quadro de funcionários. Conforme o relatório, a EQTL destaca que a principal vantagem da CEEE vem das perdas de energia, que estavam crescendo antes da aquisição.

A CEA também encerrou o plano de demissão voluntária, reduzindo o quadro de funcionários em 49%, na medida em que os clientes beneficiários de tarifas sociais passaram de 18 mil para 48 mil.

Concluindo

O relatório do BTG ainda relata que o crescimento da Equatorial tem o foco em três fatores:

- pipeline de privatização do BNDES em saneamento;

- ativos em dificuldades ou crescimento orgânico na distribuição;

- pipeline solar de 1,2 GW da Echoenergia.

“No segmento de transmissão altamente competitivo, a EQTL busca crescimento orgânico ou negócios oportunistas. Para financiar o crescimento adicional, pode usar espaço de alavancagem (até 4,5x Dívida líquida/EBITDA), reciclar ativos, usar estruturas temporárias de capital, vender ações em tesouraria ou acessar capital por meio de subsidiárias”, encerram os analistas.

- Quer investir na Equatorial (EQTL3)? Preencha este formulário para um assessor da EQI Investimentos entrar em contato contigo.