Como fica a renda fixa com o fim do ciclo de alta da Selic?

É provável que estejamos no fim de um ciclo de elevação da taxa Selic. Se isso se confirmar, todo o mercado de renda fixa é afetado.

Para saber como serão esses possíveis efeitos, o artigo a seguir analisa melhor o cenário.

Siga na leitura e confira o texto!

Porque a taxa Selic subiu?

Os acontecimentos recentes deixaram marcas profundas nas economias de todos os países. Sim, estamos falando da crise causada pela pandemia e, mais recentemente, do conflito entre a Rússia e a Ucrânia.

Com a primeira crise, veio o fechamento dos portos para restringir a circulação de pessoas com vistas a frear o avanço da pandemia. Com isso, diversas mercadorias importantes tiveram seu fluxo interrompido.

Como consequência, seus preços se elevaram. Estamos falando de suprimentos básicos, sendo o principal deles os alimentos. Os efeitos foram sentidos por todos os países.

Posteriormente, o conflito armado no leste europeu afetou ainda mais o preço das commodities. E entre elas está o petróleo, que tem efeitos sobre o transporte de mercadorias.

Foi dessa forma que a inflação disparou e atingiu a economia de nosso país. E medidas emergenciais precisaram ser tomadas, sendo uma delas (talvez a principal) a elevação da taxa básica de juros, a Selic.

A intenção é reduzir a liquidez do mercado e, assim, diminuir a inflação atual da nação. Com um mercado consumidor desaquecido, a procura por itens de maior duração tende a reduzir e os preços diminuem também.

Porém, isso leva algum tempo, mas já aparentamos estar no fim do ciclo de alta dos juros. Outro efeito indesejado que ocorre nessas situações é o aumento do desemprego.

Já que o consumo é reduzido, não há porque manter os níveis de produção elevados. Assim, a tendência é que mais pessoas sejam demitidas de seus empregos. Infelizmente.

Qual é o impacto da alta da Selic na renda fixa?

A taxa Selic é o principal indicador da política de crédito em nosso país. Quando falamos nessa política, estamos nos referindo tanto à tomada de crédito quanto à sua cessão.

Em termos práticos, isso quer dizer que a taxa Selic serve de parâmetro para o dinheiro que pegamos emprestado e também o recurso que emprestamos. Pelo menos no mercado formal é assim. Agiotagem não entra nessa conta.

Como consequência, a rentabilidade dos recursos que investimos no mercado de renda fixa obedece aos níveis estabelecidos para a taxa Selic. Se ela é fixada em altos patamares, o mercado de renda fixa passa a render muito.

Da mesma forma, uma redução na taxa básica de juros também arrefece esse mesmo mercado. Uma baixa na Selic diminui a rentabilidade da renda fixa.

Esses movimentos de subida e de descida nas taxas de juros caracterizam as curvas de juros e também os ciclos econômicos. Quando há elevação, a curva de juros é ascendente e quando há baixa, a curva é descendente.

Por conta do atual estágio do mercado, pode ser que o ciclo de alta da taxa Selic pode estar se encerrando.

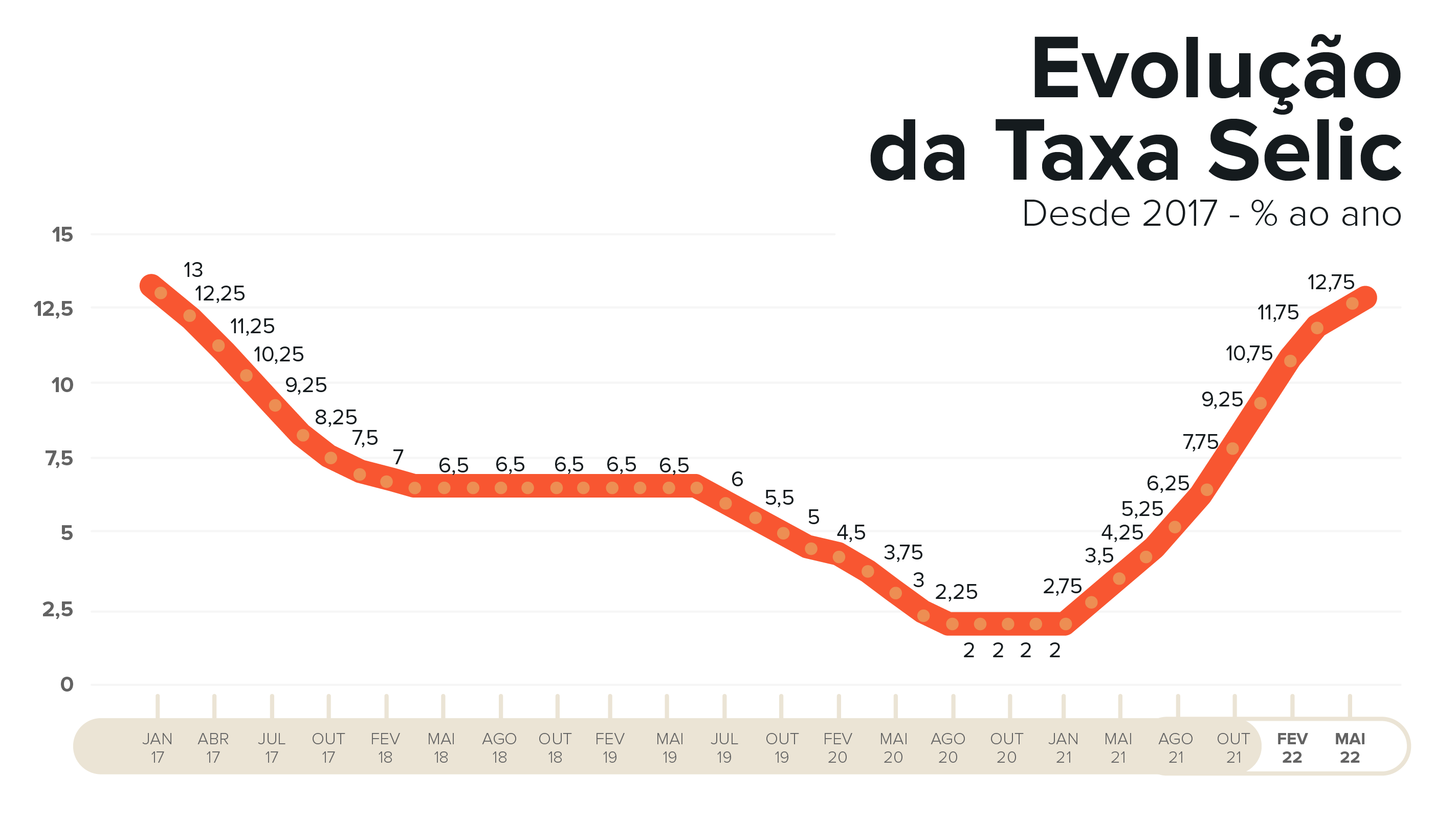

Evolução da taxa Selic. Fonte: EQI

Porque o ciclo de alta da taxa Selic pode estar chegando ao fim?

A intenção inicial que motivou o início do ciclo de alta na taxa de juros foi conter a inflação. Para isso, o nível dos juros precisam estar acima da inflação, o que caracteriza um ganho real para as aplicações financeiras.

E esse ponto parece estar próximo de ser alcançado. No último dia 4 de maio de 2022, o Comitê de Política Monetária do Banco Central, o Copom, fixou a Selic em 12,75% ao ano.

A inflação rondava a casa dos 10% ao ano, mas no acumulado de 12 meses com fechamento em abril de 2022 ficou em 12,13%.

Pode ser que ainda tenhamos algum novo aumento da taxa Selic, mas essa elevação não deve perdurar durante muito tempo, visto que seu valor já superou a inflação. Para a EQI Asset, a Selic deve ter mais duas altas de 0,5%, chegando a 13,75% em agosto.

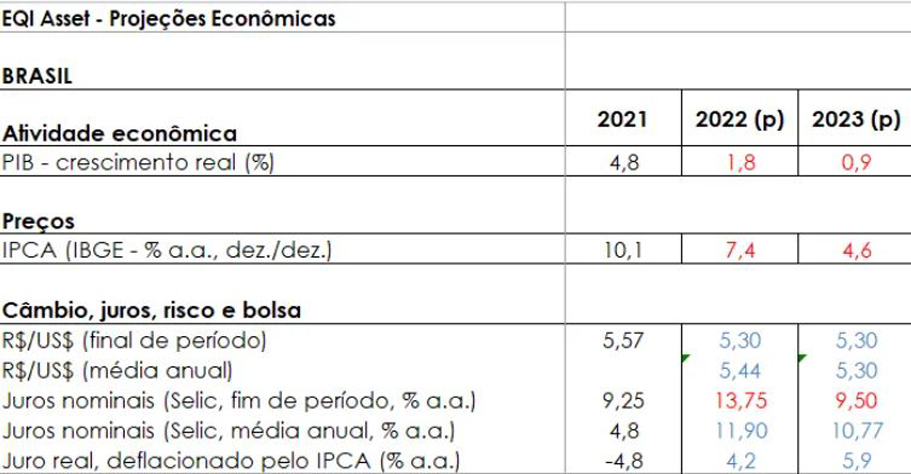

Projeções dos principais indicadores. Reprodução/EQI Asset

Se esse cenário se confirmar, possivelmente teremos um período de manutenção da Selic e, com o rebaixamento da inflação, deve iniciar-se um novo ciclo, agora de baixa.

Como fica a renda fixa com o fim do ciclo de alta da Selic?

Obviamente, os rendimentos da renda fixa que acompanham o nível da taxa Selic também deixam de subir com um possível fim do ciclo de alta.

Os sucessivos aumentos dos juros “engordaram” a renda fixa, mas pararão se a Selic deixar de subir.

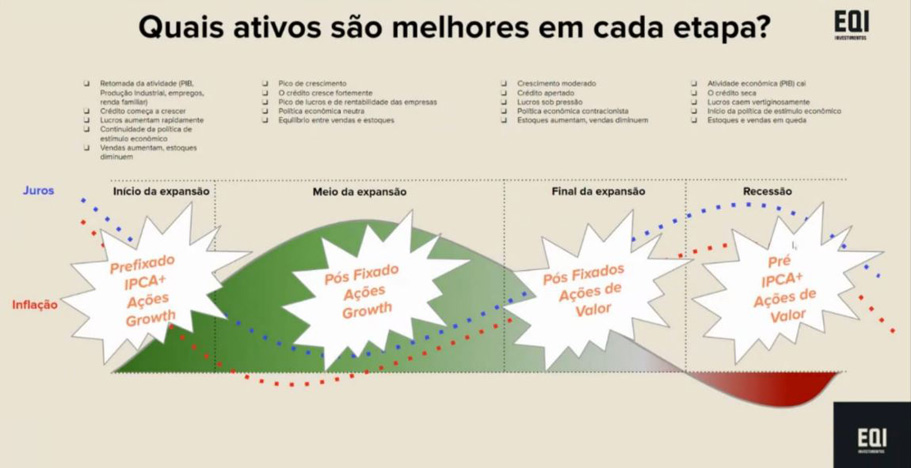

Indicações dos melhores investimentos em cada etapa do ciclo econômico. Fonte: EQI

Nesse caso, temos duas possibilidades apenas. A primeira delas é referente à manutenção da taxa de juros em níveis elevados. Enquanto um cenário desses perdurar, a renda fixa terá bons ganhos, sobretudo os papéis pós-fixados.

Já o segundo caso é em uma redução da taxa de juros, ou seja, o início de um ciclo de baixa nas taxas de juros. Nesse cenário, dois efeitos serão sentidos. Um deles mais óbvio e outro perceptível apenas ao investidor mais sagaz.

Esse primeiro efeito é aquele mais óbvio: com a redução da taxa Selic, a renda fixa passa a render menos. Assim, todos os títulos pós-fixados terão suas rentabilidades reduzidas, já que o rendimento anual da Selic será menor.

Já um segundo efeito é sentido apenas pelos títulos prefixados, ou que têm uma parcela destes, como os papéis híbridos. Esses títulos estão sujeitos à marcação a mercado e é possível aproveitar um cenário de baixa nos juros.

Como o rendimento final é travado, uma queda na taxa Selic implicaria em um aumento do capital inicialmente investidor para que o montante acumulado seja o mesmo prometido na contratação do título.

Esse seria o efeito em uma possível marcação a mercado, quando se dá um resgate antecipado do papel antes de seu vencimento. A consequência é trazer a valor presente os ganhos que seriam obtidos no final da aplicação.

Portanto, um investidor mais atento pode aproveitar a oportunidade da inversão da curva de juros e se posicionar em papéis desse tipo, visando um resgate antecipado no futuro.

Dessa forma, teria um retorno sobre o capital investido bem maior do que a mera rentabilidade prefixada expressa na nomenclatura do papel.

Como dissemos, essa oportunidade poderá ser aproveitada apenas pelos investidores mais atentos e que realmente conhecem o modo de funcionamento da marcação a mercado.

- Leia este artigo e fique por dentro do assunto você também!

- Quer entender mais como fica a renda fixa com o fim do ciclo de alta da Selic? Então preencha este formulário que um assessor da EQI Investimentos entrará em contato para apresentar as aplicações disponíveis!